૨૦૦૭-૨૦૦૯ની નાણાકીય કટોકટી

2007ની-હાલની નાણાકીય કટોકટી , કે મહામંદી તરીકે હાલ કેટલાક લોકો દ્વારા જેને કહેવામાં આવી રહી છે,[૧][૨] તે કટોકટીની શરૂઆત એક નાદાર સંયુક્ત રાજ્યોની બેંકિંગ વ્યવસ્થાના લીધે થઇ હતી. મોટી નાણાકીય સંસ્થાઓનું ભાંગી પડવું, રાષ્ટ્રીય શાસનો દ્વારા બેંકોની જામીનગીરી કરવામાં આવતા અને વિશ્વભરની શેર બજારો નીચેની દિશામાં જવાના પરિણામે આમ થયું હતું. કેટલાક વિસ્તારોમાં, ગૃહનિર્માણની બજારને પણ આનાથી નુકશાન થયું હતું, જેના કારણે અનેક લોકોને ઘર ખાલી કરી, બંધ કરવા પડ્યા અને નોકરીની ખાલી જગ્યાઓને ચાલુ રાખવી પડી હતી. ધણા અર્થશાસ્ત્રીઓ તેને 1930ની સાલની મહાન ઉદાસી બાદની સૌથી ખરાબ નાણાકીય કટોકટી તરીકે ગણાવે છે.[૩] મહત્વના વેપારોની નિષ્ફળતા, ઉપભોક્તાની સંપત્તિમાં ધટાડો જેનો અંદાજ યુ.એસ. ડોલર્સના ટ્રિલિયનમાં થાય છે, શાસનો દ્વારા વાસ્તવિક નાણાકીય જવાબદારીઓને ન સંભાળવી, અને આર્થિક પ્રવૃત્તિમાં મહત્વપૂર્ણ ઘટાડાએ આ કટોકટીમાં સહિયારો ભાગ ભજવ્યો છે.[૪] ધણા કારણોને રજૂ કરવાની, સાથે વિવિધ વજન પણ નિષ્ણાતો દ્વારા નીમવામાં આવ્યા છે.[૫] બજાર-આધારીત અને યોગ્ય રીતે ચાલે તેવા બંન્ને ઉકેલોને અમલી બનાવવા કે વિચાર હેઠળ લાવવામાં આવ્યા હતા,[૬] જ્યારે મહત્વના જોખમોને વિશ્વના અર્થતંત્ર માટે 2010-2011ના સમય ઉપર રહેવા દેવા આવ્યા.[૭]

2006માં યુ.એસમાં ઊંચાઇ પર રહેલ, વૈશ્વિક ગૃહનિર્માણના પરપોટાના પડી ભાંગવાથી, જામીનગીરીના મૂલ્યના કારણે બાંધેલા અસલ મિલકતના ભાવો નીચે પડ્યા બાદ, નાણાકીય સંસ્થાઓને વૈશ્વિકરીતે નુકશાન પહોંચ્યું હતું.[૮] બેંકની સાંપત્તિક સદ્ધરતાને લગતા પ્રશ્નો, જમા રકમની સુલભતામાં સતત ધટાડો, અને રોકાણકારોના વિશ્વાસને હાની થવાની અસર વૈશ્વિક શેર બજારો પર પડી, જેમાં 2008 અને 2009ની શરૂઆતમાં જામીનગીરીઓને મોટા પાયે નુકશાન સહન કરવું પડ્યું. તંગ જમા રકમ અને આંતરાષ્ટ્રીય વેપારમાં થઇ રહેલા સતત ઘટાડાને કારણે વિશ્વભરનું અર્થતંત્ર આ સમય દરમિયાન ધીમું રહ્યું.[૯] ટીકાકારોની તેવી દલીલ હતી કે જમા રકમના દરોની કચેરીઓ અને ગીરો-આધારીત નાણાકીય ઉત્પાનો સાથે જોડાયેલ જોખમની ચોક્કસ કિંમત નીકાળવામાં રોકાણકારો નિષ્ફળ ગયા છે.[૧૦] સરકારો અને કેન્દ્રીય બેંકોએ અગાઉ ન દેખાડ્યો હોય તે રીતે રાજવિત્તીય પ્રેરકો, નાણાકીય નીતિનું વિસ્તરણ અને સંસ્થાગત જામીગીરીઓ જેવા કાર્યો કરીને આ અંગે પ્રતિક્રિયા આપી.

પૂર્વભૂમિકા અને કારણો

[ફેરફાર કરો]2005-2006માં જે સંયુકત રાજ્યોના ગૃહનિર્માણનો પરપોટો લગભગ તેની ઊંચાઇ પર હતો તેના તૂટવાને આ કટોકટીનું પ્રત્યક્ષ કારણ કે પ્રતિક્રિયા માનવામાં આવે છે.[૧૧][૧૨] ઊંચા ચૂકવણીના દરોની "ઉપપ્રાથમિકતા" અને ગીરોઓના બંધબેસતા દર (એઆરએમ) ત્યારબાદ ઝડપથી વધ્યા. ઉધારે નાણાં આપવાના પેકેજીંગમાં વધારો, લે-વેચ અને પ્રોત્સાહનો જેવા કે સરળ પ્રાથમિક શરતો અને એક લાંબી-શરતો વલણથી ગૃહનિર્માણના ભાવમાં વધારો થયો જેને ખરીદનારાઓને પ્રોત્સાહીત કર્યા તેઓનું માનવું હતું કે મુશ્કેલ ગીરોમાં તેઓ ઝડપથી નાણાં વધુ પસંદગીની શરતોમાં મેળવી શકશે.

જોકે, 2006-2007માં જ્યારે વ્યાજ દરોમા વધારો થવાની શરૂઆત થઇ અને ગૃહનિર્માણના ભાવો સમધોરણે પડવાની શરૂઆત થઇ ત્યારે યુ.એસના ધણા ભાગોમાં, ફરી નાણાં મેળવવા વધુ મુશ્કેલ થઇ ગયા. દેણદારો અને દેવું ન ચૂકવાથી ગીરે મૂકેલી વસ્તુ પર કબજો જમાવવાની ક્રિયાઓમાં નાટકીય રીતે વધારો થયો કારણ કે સરળ પ્રાથમિક શરતો સમાપ્ત થઇ ગઇ હતી, ઘરના ભાવો અપેક્ષા મુજબ વધી રહ્યા ન હતા, અને એઆરએમ વ્યાજ દરો ફરથી વધી રહ્યા હતા.

નીચા વ્યાજ દરો અને વિદેશી ભંડોળના આંતરિક વહેણથી સરળ રકમની શરતોની રચના કેટલાક વર્ષોના સમગ ગાળા સુધી કટોકટીની પહેલા રહી હતી, જે ગૃહનિર્માણના બાંધકામની તેજીને ઇંધણ આપવા અને ઋણ-નાણાકીય વપરાશને પ્રોત્સાહન આપતી હતી.[૧૪] સરળ જમા રકમ અને નાણાં આંતરીક પ્રવાહના જોડાણે સંયુક્ત રાજ્યોના ગૃહનિર્માણ પરપોટાના બનવામાં નિમિત્ત બન્યા હતા. વિવિધ પ્રકારોથી ધિરાણો (ઉદાહરણ માટે, ગીરો, ક્રેડિટ કાર્ડ, અને સ્વયં) મેળવવાની સરળતા અને ઉપભોક્તાઓ દ્વારા અપવાદરૂપ ઋણનો ભાર ધારી લેવામાં આવ્યો હતો.[૧૫][૧૬] ગૃહનિર્માણના ભાગરૂપે અને જમા રકમમાં તેજીના કારણે, અનેક નાણાકીય કરારો જેને ગીરો-પાછા મળવાની સલામતી (એમબીએસ) અને ગૌણ ઋણ ઉપકાર (સીડીઓ) કહેવાય છે, જેમાં તેઓની ગીરો ચૂકવણીઓમાંથી ઉત્પન્ન થયેલી કિંમત અને ગૃહનિર્માણના ભાવોમાં મોટા પાયે વધારો થયો.

જેમ કે નાણાકીય નવીનીકરણ સમર્થ સંસ્થાઓ અને વિશ્વભરના રોકાણકારોએ યુ.એસ. ગૃહનિર્માણની બજારમાં રોકાણ કર્યું. ગૃહનિર્માણના ભાવોમાં ધટાડો થવાથી, મહત્વના વૈશ્વિક નાણાકીય સંસ્થાઓ કે જેમણે ઉધાર લઇને અને ઉપપ્રાથમિકતા એમબીએસ માં મોટા પાયે રોકાણ કર્યું હતું તેમને મહત્વપૂર્ણ ખોટ નોંધી. ભાવોના પડવાથી સાથે જ પરિણામરૂપે ઘરમાં ગીરો ધિરાણ ઓછા મૂલ્યે મળવા લાગ્યા, એક નાણાકીય પ્રોત્સાહન ઉપલબ્ધ કરાવવા ગીરો મૂકેલી મિલકત પર કબજો લેવાની શરૂઆત થઇ. ચાલી રહેલ કબજો મેળવાની વ્યાપ્કતાને કારણે 2006ના અંતમાં યુ.એસ. ઉપભોક્તા પાસેથી સંપત્તિનો નિકાલ ચાલુ રહેવાની અને બેંકીંગ સંસ્થાઓની નાણાકીય શક્તિ ધસાવવાની શરૂઆત થઇ. દેણદારો અને ખોટોના અન્ય ધિરાણ પ્રકારોમાં પણ મહત્વપૂર્ણ વધારો થવાના કારણે કટોકટી ગૃહનિર્માણ બજારથી અર્થતંત્રના અન્ય ભાગોમાં વિસ્તરી. સંપૂર્ણ ખોટનો અંદાજ વૈશ્વિકરીતે ટ્રિલિયન યુ.એસ. ડોલર્સમાં થઇ રહ્યો છે.[૧૭]

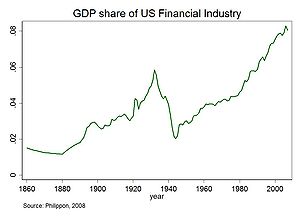

જ્યારે ગૃહનિર્માણ અને જમા રકમના પરપોટાનું નિર્માણ થઇ રહ્યું હતું, ત્યારે એક શ્રેણીના કારણોના લીધે નાણાકીય પ્રણાલી બંન્ને રીતે ફેલાઇ રહી હતી અને સહજમાં ભાગી જનારની જેમ વધી રહી હતી, આ પ્રક્રિયાને નાણાકીયકરણ કહેવાય છે. નીતિબનાવનારાઓ, નાણાકીય સંસ્થાઓ દ્વારા જે મહત્વની ભૂમિકા ભજવાઇ રહી હતી તેને ઓળખી ના શક્યા ઉદાહરણ માટે રોકાણ બેંકો અને હેજ ભંડોળો, જેને પડછાળાની બેંકિંગ પ્રણાલી તરીકે પણ ઓળખવામાં આવે છે. કેટલાક જાણકારોનું માનવું છે કે આ સંસ્થાઓ યુ.એસ અર્થતંત્રમાં રકમ ઉપલબ્ધ કરાવવા માટે વેપારી (નિધિ) બેંકો જેટલી જ મહત્વપૂર્ણ બની ગઇ હતી, પણ તેઓ કાયદાના વિષયમાં સમાન ન હતી.[૧૮] આ સંસ્થાઓ તથા કેટલીક નિયમિત બેંકોનું તેવું માનવું હતું કે મહત્વપૂર્ણ ઋણ ભારોને ઉપરયુક્ત ધિરાણો વર્ણાવતી વખતે ઉપલબ્ધ કરાવવામાં અને નાણાકીય તકીયા મોટા ધિરાણ દેણદારો કે એમબીએસ ખોટોને ચૂસી લેવા માટે સક્ષમ છે.[૧૯] આ ખોટોની અસર નાણાકીય સંસ્થાઓની ફાળવવાની ક્ષમતા, અર્થતંત્રની પ્રક્રિયાને ઉકેલવા પર પડી. મુખ્ય નાણાકીય સંસ્થાઓની સ્થિરતાને લગતી ચિંતાના કારણે કેન્દ્રીય બેંકોના ટોળાએ ભંડોળ ઉપલબ્ધ કરાવ્યા જેથી ધિરાણ અને વેપારી દસ્તાવેજી બજાર પર વિશ્વાસ જળવાઇ રહેવાને પ્રોત્સાહન મળે, જે પૂર્ણ નિધિયન વેપાર વ્યવહાર છે. સરકારે પણ બાંયધરીવાળી મહત્વની નાણાકીય સંસ્થાઓ અને અર્થતંત્ર પ્રેરક યોજનાઓને અમલી કરી, મહત્વના વધુના નાણાકીય કાર્યોની આશા કરી.

ગૃહનિર્માણના પરપોટાનો વિકાસ

[ફેરફાર કરો]

1997 અને 2006ની વચ્ચે, લાક્ષણિક અમેરીકન ઘરની કિંમત 124% વધી હતી.[૨૧] 2001માં બે દાયકાઓના અંતમાં, રાષ્ટ્રીય મઘ્ય ઘરની કિંમત ક્રમ 2.9 થી 3.1 થઇ ગયો જે તે વખતના મધ્ય ધરકામની આવક હતી. 2004માં પ્રમાણ 4.0, અને 2006માં 4.6 હતું.[૨૨] આ ગૃહનિર્માણ પરપોટોના પરિણામે અંશિકપણે કેટલાક ઘરના માલિકો ફરી નાણાં મેળવવા માટે તેઓના ઘર ઓછા વ્યાજ દરે, કે ઉપભોક્તાને નાણાં પૂરા પાડવા ખર્ચાને બાદ કરી બીજા ગીરોને કિંમત વધારીને સુનિશ્ચિત કરી.

પીબોડી પુરસ્કારમાં જીતેલી યોજના એનપીઆરના ખબરપત્રીની તેવી દલીલ છે કે "વિશાળ સહિયારા નાણાં" (જે વિશ્વભરમાં આવેલ રોકાણકારોની ચોક્કસ રકમ $70 ટ્રિલિયનને રજૂ કરતા હતા) તે યુ.એસ. નાણાકીય કરારો દ્વારા જે પહેલાના દાયકામાં રજૂ કરવામાં આવ્યા હતા તેના કરતા વધુ ઊંચી કિંમતે નફો મેળવી શક્યા હતા. વધુમાં, 2000 થી 2007 સુધીમાં આ સમાહિક નાણાનો જથ્થો આશરે બમણો થઇ ગયો, જોકે આ પુરવઠો એકરીતે સુરક્ષિત હતો, રોકાણકારો દ્વારા એકત્રિત થતી આવકનો વિકાસ હજી જોઇએ તેટલો ઝડપી નહતો થયો. રોકાણ બેંકોએ વોલ સ્ટ્રીટની આ માંગણીની સાથે એમબીએસ અને સીડીઓને રદિયો આપ્યો હતો, કે જમા રકમ દારોની કચેરીઓ દ્વારા સોપેલા દરો સુરક્ષિત હતા. આની અસરથી, વોલ સ્ટ્રીટ યુ.એસમાં ગીરો બજારના નાણાં સહિયારી રકમથી જોડાયેલા રહ્યા, ગીરો પૂરી પાડવાની આખી કડીમાં મોટા પ્રમાણમાં ફીઓનો ઉમેરો થયો, જેમાં ગીરોના દલાલનું ધિરાણ વેચવાથી લઇને, દલાલોને ભંડોળ આપતી નાની બેંકો, તથા મોટી રોકાણકાર બેંકો કે જે આમની પાછળ હતી તે બધાં આમાં જોડાયેલા હતા. લગભગ 2003 સુધીમાં, ગીરોને પૂરો પાડનાર મૂળના પરંપરાગત ઉધાર આપવાના માનકો ખાલી થઇ ગયા. જોકે, એમબીએસ અને સીડીઓ માટે પ્રબળ ઉધરાણીથી ઉધાર આપવાના માનકો નીચે ધકેલાઈ ગયા હતા, ગીરો હજી સુધી પણ પૂરી પાડવાની કડીની સાથે વેચી શકતો હતો, છેવટે, અવ્યવહારુ પરોપટો અસમર્થ સાબિત થયો.[૨૩]

સીડીઓ ખાસ કરીને નાણાકીય સંસ્થાઓ માટે ઉપપ્રાથમિક નાણાકીય રોકણકારોનું ભંડોળ મેળવવામાં સમર્થ હતું અને અન્ય ઉધાર આપનાર, વિસ્તરતા કે ગૃહ નિર્માણના પરપોટોમાં વધારતા હતા અને મોટી ફીઓના ઉત્પાદક હતા. સીડીઓ એક સામુહિક જથ્થામાં બહુલ ગીરો કે અન્ય દેવાના કરારોમાંથી નાણાંની ભરપાઇ કરે છે, જેમાંથી એક અગ્રતા ક્રમમાં ખાસ બાયંધરીઓ સાથે નાણાંને ફાળવવામાં આવે છે. આ બાયંધરીઓ મેળવવા માટે દરની કચેરીઓમાંથી નાણાંને પહેલા રોકણ-પાયરી દરોમાંથી મેળવવાની હોય છે. નીચલી અગ્રતા બાયંધરીઓ નાણાં મળ્યા બાદ, નીચલી જમા રકમ દરો સાથે પણ સિદ્ધાંતિકરીતે રકમના રોકણ પર મોટા દરના પૈસા પાછા મળી શકે છે.[૨૪][૨૫]

સપ્ટેમ્બર 2008 સુધીમાં, મધ્ય-2006માં જેટલી ઊંચાઇએ હતી તેના કરતા સરેરાશ યુ.એસ ગૃહ નિર્માણ કિંમતોમાં 20% જેટલો ઘટાડો થયો હતો.[૨૬][૨૭] કિંમતોના પડવાની સાથે, ઉધારલેનારાઓ જોડે સમયોજનીય-દર ગીરોથી ફરીથી નાણાંની વ્યવસ્થા ના કરી શકતા તેને દૂર કરવા ઊંચા વળતરોવાળા વ્યાજ દરો વધવા લાગ્યા અને દેણદાર બનવાની શરૂઆત થઇ. 2007 દરમિયાન, ઘીરનારાઓએ આશરે 1.3 મિલિયનની મિલકતો પર કબજો લેવાની પ્રક્રિયાની શરૂઆત કરી, જે 2006 કરતા વધીને 79% થઇ ગઇ હતી.[૨૮] 2008માં તેમાં 2.3 મિલિયન જેટલો વધારો થયો, જે 2007 કરતા 81%નો વધારો બતાવતો હતો.[૨૯] ઓગસ્ટ 2008 સુધીમાં, 9.2% જેટલા તમામ યુ.એસ બાકી રહેલા ગીરો કાં તો અપરાધી થઇ ગયા હતા કે પછી દેવાની રકમ ન ચૂકવાથી મિલકત પરથી અધિકાર ખોઇ ચૂક્યા હતા.[૩૦] સપ્ટેમ્બર 2009 સુધીમાં, આમાં 14.4% જેટલો વધારો થયો હતો.[૩૧]

સરળ રકમની શરતો

[ફેરફાર કરો]ઓછા વ્યાજ દરોએ ઉધાર આપવાને પ્રોત્સાહન આપ્યું. 2000 થી 2003 સુધીમાં, સમવયી ઉમેરેલો નફો નીચે આવતા સમવયી ભંડોળોના દર સૂચક રીતે 6.5% થી 1.0% સુધી પહોચ્યાં.[૩૨] આમ થવાથી ડોટ-કોમ પરપોટાના તૂટવાથી પડેલી અસર થઇ હતી તે નરમ પડી અને સપ્ટેમ્બર 2001ના આંતકવાદી હુમલાઓમાંથી બહાર આવવા, અને વ્યાપાર પરની મંદીના ભયથી ટક્કર લેવામાં મદદ મળી.[૩૩]

વધુમાં યુએસએના ઊંચા અને વધતા જતા ચાલુ ખાતા પરની (વેપાર) ખોટથી વ્યાજ દરો પર નીચેની તરફ દબાણ પેદા થયું, જે 2006માં ગૃહ નિર્માણના પરપોટાની સાથે શિખર પર પહોચ્યું હતું. બેન બેર્નાન્કે સમજાવ્યું કે કંઇ રીતે યુ.એસ.ને વ્યાપારમાં ખોટોના લીધે વિદેશમાંથી ઉધારના નાણાંની જરૂરિયાત પડી, જેથી કરારના ભાવોની બોલી વધી અને વ્યાજ દરો નીચે આવ્યા..[૩૪]

બેર્નાન્કે જણાવ્યું કે જીડીપી દર 1.5% થી વધી ને 5.8% થઈ ગયો જેને લીધે, 1996 અને 2004ની વચ્ચે, યુએસએના ચાલુ ખાતાની ખોટ $650 બિલયન સુધી વધી ગઇ હતી. આ ખોટો માટે નાણાંકીય વ્યવસ્થાની જરૂરિયાત પૂરી પાડવા યુએસએને મોટી સંખ્યામાં વિદેશથી નાણાં ઉધાર લીધા, મોટા ભાગના તેવા દેશોમાંથી જેમની પાસે વિનિમય બાકી રાખીને ચાલતી હોય, ખાસ કરીને એશિયાના વધતા જતા અર્થતંત્રવાળા દેશો અને તેલની-નિકાસ કરતા દેશો પાસેથી તેમને આ નાણાં લીધા. માલની કિંમતના તફાવતની ઓળખની જરૂરિયાત તે પણ એક એવા દેશ (યુએસએ જેવા) જે ચાલુ ખાતાની ખોટની સાથે બાકી રહેલા મૂડી ખર્ચ (રોકાણ) માટે પણ સમાન કિંમતની જરૂરિયાત ધરાવતો હોય. જોકે મોટા અને વિકાસ પામતા ખાતાઓના વિદેશી ભંડોળો (મૂડી)નો પ્રવાહ યુએસએની અંદર તેની આયાતોની નાણાં વ્યવસ્થા માટે થઇ રહ્યો હતો. આ કારણે વિવિધ પ્રકારના નાણાકીય મિલકતની માંગનું નિર્માણ થયું, આ મિલકતના ભાવોમા વધારો થતા વ્યાજ દરો નીચા આવ્યા. વિદેશી રોકાણકારોની પાસે આ ભંડોળોને ઉધાર આપવા, માટે બે કારણો હોઇ શકે કાં તો તેઓ પાસે ખુબ જ ઊંચા ખાનગી બચત દરો હોય તેથી (ચીનમાં 40% જેટલા ઊંચા), કે પછી ઊંચા તેલની કિંમતોને કારણે. બેર્નાન્કે તેને "બચત અતિશયતા" તરીકે ઉલ્લેખી છે.[૩૫] આ ભંડોળોનો "પૂર" (મૂડી કે પાસે રહેલી રોકડ રકમ) દ્વારા યુએસએની નાણાંકીય બજારો સુધી પહોંચ્યું. વિદેશી સરકારો દ્વારા આ ભંડોળોને પૂરા પાડવાથી યુએસએ નાણાં કોષના કરારને ખરીદી શકી અને જોથી આ કટોકટીની સીધી અસરને મોટે પાયે દૂર કરી શકી. યુએસએ ગૃહતંત્રોએ, બીજી બાજુએ, વિદેશીઓ પાસેથી મળેલા ઉધારના ભંડોળનો ઉપયોગ નાણાકીય વપરાશ કે ગૃહ નિર્માણ અને નાણાકીય મિલકતના ભાવોની બોલીને વધારવામાં કર્યો. નાણાંકીય સંસ્થાઓએ વિદેશી ભંડોળોમાં ગીરો-પાછા મેળવાની બાયંધરીમાં રોકાણ કર્યું.

આ પોષણને ત્યારબાદ પોષણ ભંડોળોના દરો તરીકે મહત્વપૂર્ણરીતે જુલાઇ 2004 અને જુલાઇ 2006ની વચ્ચે વધારવામાં આવ્યા.[૩૬] આ ફાળાથી સમયોજનીય-દર ગીરો (એઆરએમ)ના દરોમાં 1-વર્ષ અને 5-વર્ષનો વધારો થયો, ઘરના માલિકો માટે એઆરએમ વ્યાજ દરને ફરી સ્થાપવાથી આ દરો વધુ કિંમતી બની ગયા.[૩૭] આ ફાળાને લીધે ગૃહ નિર્માણના પરપોટાના ફુગાવાને ઓછા કરવામાં પણ મદદ મળી, વ્યાજ દરોથી સામાન્યરીતે વિપરિત દિશામાં મિલકતના ભાવો જવાના કારણે અને ગૃહ નિર્માણમાં સટ્ટાના ભયોને લીધે આમ બન્યું હતું.[૩૮][૩૯] ગૃહ નિર્માણના પરપોટાના તૂટ્યા બાદ યુએસએ ગૃહ નિર્માણ અને નાણાકીય મિલકતોની કિંમતમાં નાટકીય રીતે ઘટાડો થયો.[૪૦][૪૧]

ઉપ-પ્રાથમિક વ્યાજે આપવું

[ફેરફાર કરો]

ઉપપ્રાથમિક પારિભાષિક શબ્દને ખાસ ધિરનારની કિંમતની માત્રાના સંદર્ભમાં લેવાય છે, જેની પાસે નબળી જમા રકમ ઇતિહાસો અને મુખ્ય ધિરનાર કરતા મોટા જોખમની ધિરાણ ખોટ હોય છે.[૪૨] માર્ચ 2007થી યુ.એસ. ઉપ પ્રાથમિક ગીરોની કિંમત અંદાજીત $1.3 ટ્રીલિયન થઇ જવાથી,[૪૩] 7.5 મિલિયન ઉપરના પહેલા-લેણદારનો હક્ક ઉપ પ્રાથમિક ગીરોમાં બાકી રહી જાય છે.[૪૪]

વધુમાં સરળ રકમ મળવાની શરતોથી, તેવા પુરાવા છે કે બંન્ને સરકાર અને હરિફાઇના દબાવ હેઠળના ફાળાથી કટોકડટીના અગાઉના વર્ષોમાં ઉપ પ્રાથમિક વ્યાજે દેવાની આવકમાં વધારો થયો હતો. મોટી યુ.એસ. રોકણની બેંકો અને સરકારી ફાળો આપનાર સહાસો જેવા કે ફન્નીઇ માઇએ ઊંચા-જોખમના વ્યાજને ફેલાવવામાં એક મહત્વનો ભાગ ભજવ્યો હતો.[૪૫][૪૬]

2004 સુધી તમામ ગીરોના મૂળમાં ઉપ પ્રાથમિક ગીરો 10%થી નીચે રહ્યો હતો, 2005-2006 વખતે જ્યારે સંયુક્ત રાજ્યોનો ગૃહનિર્માણ પરપોટો તેના શિખર પર હતો ત્યારે આ સમયે તે લગભગ 20% પર આવીને સ્થિર રહ્યો.[૪૭] આ વધારાની નજીકની ઘટના હતી, એપ્રિલ 2004માં યુ.એસ. બાયંધરી અને વિનિમય સમિતિ (એસઇસી) દ્વારા લેવાયેલા એ નિર્ણય જેમાં ચોખ્ખી મૂડી કાયદામાં ઢીલ છોડવામાં આવી હતી, જેનાથી પાંચ મોટી રોકણ બેંકોને નાટકીય રીતે તેઓના નાણાકીય ઉચ્ચાલન ક્રિયામાં વધારો કરવાની અને તેઓના ઇસ્યૂઆન્સના ગીરો પાછી મેળવાની બાયંધરીઓમાં આક્રમક રીતે વિસ્તરવાની છૂટ મળી હતી. આ વધુની હરિફાઇ દબાણ ફન્નીઇ માઇ અને ફરેડ્ડી મેક પર પણ લાગુ પડ્યું, જેથી તેઓના ઉધાર આપવાના જોખમ વધુ વિસ્તરીત થયા.[૪૮] 1998 થી 2006 સુધી ઉપ પ્રાથમિક ગીરોની ચૂકવણીનો અપરાધ દર 10-15%ની હદમાં રહ્યો, ત્યારબાદ તેમાં ઝડપથી વધારો થયો,[૪૯] 2008 ની શરૂઆત સુધીમાં તે વધીને 25% થઇ ગયો.[૫૦][૫૧]

કેટલીક, અમેરીકન સહાસી સંસ્થા જેવી કે, ફેલ્લો, પીટર જે. વાલ્લીસન,[૫૨] નું માનવું છે કે કટોકટી મૂળનું પગેરું સીધું જ ફન્નીઇ માઇ અને ફરેડ્ડી મેક દ્વારા ઉપ પ્રાથમિક ઉધારી પર જાય છે, જેઓ સરકારી ફાળા આપતા સહાસો હતા.[૫૩] 30, સપ્ટેમ્બર 1999ના રોજ, ન્યૂયોર્ક ટાઇમ્સ નોંધ્યું કે ક્લીન્ટન પ્રસાશને ઉપ-પ્રાથમિક વ્યાજને પ્રોત્સાહન આપ્યું છે:

Fannie Mae, the nation's biggest underwriter of home mortgages, has been under increasing pressure from the Clinton Administration to expand mortgage loans among low and moderate income people... In moving, even tentatively, into this new area of lending, Fannie Mae is taking on significantly more risk, which may not pose any difficulties during flush economic times. But the government-subsidized corporation may run into trouble in an economic downturn, prompting a government rescue similar to that of the savings and loan industry in the 1980s.[૫૪]

વ્યાજે આપવાના પ્રવાહો પર 2000ના સંયુક્ત રાજ્યોના વિભાગના નાણાંખાતાંના અભ્યાસ 1993 થી લઇને 1998સુધીમાં 305 નગરોમાં તેવું જોવા મળ્યું છે કે $467 બિલિયનનો ગીરો રકમ સીઆરએ-આવૃત્ત ધિરાણદારોની અંદરના નીચા કે મધ્યમ સત્તરની આવકના ઉધાર લેનારોઓ અને પડોશીઓથી પાસેથી આવ્યો હતો.[૫૫] તેમ છતાં, માત્ર 25%ની તમામ ઉપ-પ્રાથમિક ઉધારી સીઆરએ-આવૃત્ત સંસ્થાઓથી પ્રાપ્ત થઇ હતી, અને એક સંપૂર્ણ 50%ની ઉપ-પ્રાથમિક ધિરાણોના મૂળ સીઆરએમાંથી મુક્તિ પામેલી સંસ્થાઓથી પ્રાપ્ત થયા હતા.[૫૬]

અન્યનો તેવો મત છે કે કટોકટીના આ પરિણામનું કારણ માટે આ ધિરાણો પૂર્ણ નથી. પ્રોર્ટફોલિયો સામાયિકના એક લેખમાં, મિચેલ લેવીસે એક વેપારી જોડે વાત કરી જેને નોંધ્યું કે "અંતિમ ઉત્પાદન માટે રોકાણકારોની ભૂખને સંતોષી શકે તેટલી [ખરાબ] રકમ મેળવી શકે [ખરાબ લોન] તેટલા પૂરતા અમેરિકનો અહીં નથી." ખરી રીતે, રોકાણ બેંકો અને હેજ ભંડોળોનો ઉપયોગ નાણાંકીય નવીનતાના સમન્વય કરીને કરારમાંથી વધુને વધુ ધિરાણોનો ઉપયોગ કરવનો હોય છે. "તેઓ આખા કપડામાંથી [લોનનું] નિર્માણ કરે છે. હજાર હજાર સમય ઉપર! તેથી જ ખોટો લોનો કરતા પણ વધુ મોટા પાયે થાય છે."[૫૭]

જાન્યુઆરી 2010માં અર્થશાસ્ત્રી પોલ કરુગમનની દલીલ હતી કે એક સાથે એકી વખતે કરતા વધારાથી રહેણાક અને વેપારી સ્થાવર મિલકતના ભાવના પરપોટાઓએ તે લોકો દ્વારા બનાવેલ કિસ્સાને ઝાંખો કરી નાંખ્યો છે જેમની દલીલ હતી કે ફન્નીઇ મેઇ, ફરેડ્ડીઇ મેક, સીઆરએ કે અગાઉના ધિરાણ આપનારાઓ આ કટોકટીના મુખ્ય કારણો છે. અન્ય શબ્દોમાં, બંન્ને બજારોમાંના પરપોટાઓના વિકાસથી રહેઠાણ સંબંધીત બજારને જ માત્ર આ સંભવનીય કારણોથી અસર થઇ છે.[૫૮]

લૂંટતા ધિરાણ

[ફેરફાર કરો]લૂંટતા ધિરાણના સંદર્ભનો ઉપયોગ તેવા અજાગૃત ધિરાણદારો માટે વપરાય છે, જે અયોગ્ય કારણો માટે "અસુરક્ષિત" અને "ન સાંભળેલી" સુરક્ષિત ધિરાણોની અંદર પ્રવેશ મેળવે છે.[૫૯] એક નમૂનારૂપ છટકું ગોઠવો-અને-ફેરબદલ કરવાની પદ્ધતિ દેશભરમાં થાય છે, ઘર માટે ફરી નાણાં મેળવવાની ઓછા વ્યાજ દરોવાળી જાહેરાતમાં આમ જ કરવામાં આવે છે. આવા ધિરાણોમાં વિસ્તૃત વિગતોવાળા કરારો લખાતા હોય છે, અને વધુ કિંમતી ધિરાણ ઉત્પાદકોને જે દિવસે તે બંધ થવાની હોય છે ત્યારે બદલી દેવામાં આવે છે. જ્યાં જાહેરાતમાં તેવું કહેવાય છે કે 1% કે 1.5% વ્યાજ લેવામાં આવશે, અને ગ્રાહકને એક બંધબેસતા દર ગીરો (એઆરએમ)ની અંદર મૂકવામાં આવી શકે છે જેમાં વ્યાજનું વળતર કિંમતના ભરેલા વ્યાજ કરતા ધણું વધારે હોય તેવું બની શકે છે. આ એક નકારાત્મક ઋણમુક્તિનું નિર્માણ કરે છે, જેમાં પ્રતિષ્ઠિત ગ્રાહક આ વાતને ત્યાં સુધી નોંધતો નથી જ્યાં સુધી લાંબી ધિરાણ વ્યવહાર સંપૂર્ણપણે પૂરા નથી થતા.

દેશભરમાં, "ગેરવાજબી વેપારી વ્યવહાર" અને "ખોટી જાહેરાતો" માટે કેલિફોર્નિયાના સરકારી વકીલ જેરી બ્રાઉન દ્વારા દાવો માંડવામાં આવ્યો હતો જેમાં ઊંચી કિંમતના ગીરો માટે "ઘરમાલિકો નબળી રકમ સાથે, બંધબેસતા દરના ગીરો (એઆરએમએસ) મેળવી શકતા હતા જેમાં ઘરમાલિકોને ખાલી વ્યાજની ભરપાઇ કરવાની હતી."[૬૦] આ ઉત્પાદકોની જટિલતા અલગ હોય છે અને નાણાકીય સંસ્થાઓની ચોપડીઓના મૂલ્યો તેમાં સરળતા સાથે જોઇ શકાય છે. આ કારણે દેશભરની નાણાકીય પરિસ્થિતિ ઉતરતી ગઇ, આખરે પરિણામ તે આવ્યું કે એક નિર્ણય દ્વારા કરકસરની કચેરીની દેખરેખ હેઠળ ધિરનારની મિલકત પર કબજો મેળવવામાં આવ્યો.

અમેરીક્વેસ્ટમાંના અગાઉના કર્મચારી, કે જે સંયુક્ત રાજ્યોના ધિરાણના જથ્થાબંધ ધિરનાર હતા,[૬૧] તેને આ પદ્ધતિ વિષે જણાવ્યું કે તેઓને કપટ કરી ગીરોના દસ્તાવેજો માટે પ્રોત્સાહિત કરવામાં આવ્યા અને ત્યારબાદ ગીરોને વોલ સ્ટ્રીટ બેંકો કે જે ઝડપી નફો કરવા ઇચ્છુક હતી તેને વેંચી દીધા.[૬૧] આવા પુરાવાઓની વુદ્ધિ થઇ રહી છે જેમ કે ગીરોની છેતરપીંડીઓ કદાચ આ કટોકટીનું કારણ બની હોય.[૬૧]

અનિયમિતતા

[ફેરફાર કરો]ટીકાકારોની તેવી દલીલ છે કે નિયમિત માળખા સાથે નાણાકીય નવીનીકરણ યોગ્ય ગતિએ નથી ચાલી રહ્યું, ઉદાહરણ તરીકે પડછાયાની બેંકિંગ પ્રણાલી, કરાર અને બંધ-સ્થિરતા શીટની નાણાકીય વ્યવસ્થાનું વધતું જતું મહત્વ. અન્ય કિસ્સાઓમાં, નાણાકીય પ્રણાલીના ભાગોમાં કાયદાઓને બદલીને કે તેને નબળી રીતે લાગુ પાડવાથી આવું થતું હોય છે. મુખ્ય ઉદાહરણમાં સમાવેશ થાય છે:

ઓક્ટોબર 1982માં, યુ.એસ. પ્રમુખ રોનાલ્ડ રેગને ગાર્ન-St. જેરમીન નિધિ સંસ્થાઓના કાયદામાં સહી કરી, કે જેને બેંકિંગ અનિયમિતતાની પ્રક્રિયાની શરૂઆત કરી વળી, 1980સાલના અંતમાં/1990 સાલની શરૂઆતની બચત અને ધિરાણ કટોકટીમાં ફાળો આપવામાં, અને 2007-2010ના નાણાકીય કટોકટીમાં તેને સહાય કરી.

નવેમ્બર 1999માં, યુ.એસ પ્રમુખ બિલ કિલન્ટને ગ્રામ-લેચ-બલીલે કાયદામાં સહી કરી, જે 1933ના ગ્લાસ-સ્ટેઅગલ્લ કાયદાના ભાગને રદ કરતો હતો. તેને પાછા ખેંચવાથી વ્યાપારી બેંકો (જે પરંપરાગતરીતે એક રૂઢિચુસ્ત સંસ્કૃતિમાં માનતી હતી) અને રોકણ બેંકો (જે વધુ જોખમ-લેનાર સંસ્કૃતિમાં માનતી હતી) તેમની વચ્ચે રહેલી અલગતા ઓછી થઇ ગઈ તેવી ટીકા કરાતી હતી.[૬૨][૬૩]

2004માં, યુ.એસ. બાયંધરી અને વિનિમય મંડળે ચોખ્ખા મૂડીના નિયમ પર ઢીલ છોડી, જેણે રોકાણ બેંકોને વહેવારુ રીતે તેઓ જે દેવું લેતી હતી તેની કક્ષાને વધારવા માટે સમર્થ મળ્યું, ઉપપ્રાથમિક ગીરોને ટેકો આપતા ગીરો-પાછા આપવાની બાયંધરીના વિકાસને પણ તેને ઇંધણ પૂરું પાડ્યું. SEC તે સ્વીકાર્યું કે સ્વ-નિયમિત કરતી રોકાણ બેંકોનો આ કટોકટીમાં ફાળો છે.[૬૪][૬૫]

નાણાકીય સંસ્થાઓમાં પડછાળાની બેંકિંગ પ્રણાલી ભંડાર બેંકોની જેવી જ સમાન નિયમિતતા રાખવાને પાત્ર નથી હોતી, તેઓને નાણાકીય કુશન કે મૂડી આધારીત વધુના દેવાના કરારના સંબંધને માનવાની છૂટ મળી હતી.[૬૬] 1998માં લાંબી-અવધિના મૂડી સંચાલનના ધબડકાના બનેલા એક કિસ્સામાં, જેમાં એક ઉચ્ચ-હેતુ પાર પાડનાર પડછાળાની સંસ્થા પ્રણાલી સંપૂર્ણ પણે સંડોવવાથી તે નિષ્ફળ ગઇ હતી.

નિધિ બેંકો વ્યવસ્થિત ચાલનારાઓને અને હિસાબ પદ્ધતિમાં માનક-સ્થિર રહેવાની છૂટ આપે છે જેમ કે સીટીસમૂહ જેણે મહત્વપૂર્ણ રીતે તેના ખાતાની મિલકત અને જવાબદારીઓની બંધ-સ્થિરતા શીટમાંથી જટિલ કાયદાકીય અસ્તિત્વવાળા જેને રોકાણ સાધનોનું માળખું કહેવાય છે તેમાં બદલી દીધી, મૂડી આધારિત કંપની કે હેતુ પાર પાડવાની પદવી કે જોખમ લેવાની નબળાઇને આચ્છાદન કરીને. એક સમાચાર કચેરીના અંદાજ મુજબ યુ.એસ. બેંકોની સૌથી મોટી ચાર બેંકો 2009 સુધીમાં તેઓના સરવૈયાને $500 બિલિયન અને $1 ટ્રિલિયન વચ્ચે પાછું મેળવી લેશે.[૬૭] કટોકટીની વખતે આના લીધે મહત્વની બેંકોની નાણાકીય સ્થિતી અનિશ્ચિત થઇ ગઇ હતી.[૬૮] બંધ-સ્થિરતા શીટ પ્રવેશોને પણ ઇનરોન દ્વારા કૌભાંડના ભાગ રૂપે ઉપયોગ કરવામાં આવ્યો હતો જેને 2001માં આ કંપનીને નીચે લાવી દીધી હતી.[૬૯]

- 1997ની શરૂઆતમાં, સમવયી અરક્ષિત ચેરમેન અલાન ગ્રીનસ્પાન યોગ્ય વિનિયમ વિનાના કરારની બજારના કરાર કરવા માટે લડ્યા હતા.[૭૦] જ્યારે 2000ના લાભ લક્ષણોના આધુનિકરણના કાયદાનો ઠરાવ પસાર કર્યો ત્યારે નાણાકીય બજારો પરના પ્રમુખના કાર્ય સમૂહની સલાહ સાથે,[૭૧] યુ.એસ. કોંગ્રેસ અને પ્રમુખે સ્વ-નિયમિતના ઓવર-ધ-કાઉન્ટરવાળી કરાર બજારને છૂટ આપી. રકમના કસૂરદારની અદલબદલ (CDS) જેવા કરારોનો ઉપયોગ ખાસ રકમના જોખમોની વિરુદ્ધમાં હેડ્જ કે સટ્ટા માટે કરી શકાય છે. 1998 થી 2008 સુધીમાં CDSના બાકી રહેલો જથ્થો વધીને 100-ગડી થઇ ગયો હતો, તેમાં સીડીએસ કરારોથી જોડાયેલી અંદાજીત ખોટ પણ હતી, જેને કારણે નવેમ્બર 2008માં, યુએસ $33 માંથી વધીને $47 ટ્રિલિયન પહોંચી ગયું. સંપૂર્ણ ઓવર-ધ-કાઉન્ટર (OTC) કરારથી રાષ્ટ્રીય જથ્થોવધીને જૂન 2008 સુધીમાં $683 ટ્રિલિયન સુધી પહોંચી ગયો હતો.[૭૨] 2003ની શરૂઆતમાં વર્રેન બુફ્ફેટ્ટએ આ કરારને "મોટા પાયે વિશાનનું નાણાકીય શસ્ત્ર" તરીકે ઉલ્લેખ્યું હતું જે ખૂબ જાણીતું થયું હતું.[૭૩][૭૪]

વર્ધિત ખોટનો ભાર કે ઉપર-લિંવરેજીંગ

[ફેરફાર કરો]

કટોકટીની અગાઉના વર્ષો દરમિયાન યુ.એસ ગૃહતંત્ર અને નાણાકીય સંસ્થાઓ વધુ દેવાદાર કે ઓવરલીવરેજ્ડ બની ગઇ હતી. આ વધારાથી તેઓની આંતરિક નિર્બળતા એટલી વધી ગઇ કે ગૃહ નિર્માણનો પરપોટો તૂટી પડ્યો અને તેથી પણ ખરાબ થયું કે તેનું અર્થતંત્ર નીચેની તરફ જવા લાગ્યું. મહત્વના આંકડામાં સમાવેશ થાય છે:

ગ્રાહકો દ્વારા ગૃહ શેરોમાંથી નીકળેલા મફતના નાણાંનો ઉપયોગ 2001માં બમણો થઇને $627 બિલયન જેટલો થઇ ગયો, જે 2005માં વધીને $1,428 બિલિયન થયો આ સમયે ગૃહ નિર્માણના પરપોટાની રચના થઇ રહી હતી, આ સમય દરમિયાન તે લગભગ $5 ટ્રિલિયન ડોલર્સ જેટલો થઇ ગયો, જેમાં વિશ્વભરના આર્થિક વિકાસનો ફાળો હતો.[૭૫][૭૬][૭૭] 1990ની સાલ દરમિયાન યુ.એસ. ગૃહ ગીરો ખોટને સંબંધિત GDPનો સરેરાશ 46%માંથી વધીને 2008 સુધીમાં 73% થઇ ગયો હતો, આમ તે $10.5 ટ્રિલિયન સુધી પહોંચી ગયો હતો.[૭૮]

USA ગૃહતંત્રની ખોટના કારણે વાર્ષિક નિકાલજોગ ખાનગી આવકનું પ્રમાણ જે 1990માં 77% હતું તે વધીને, 2007ના અંત સુધીમાં 127% જેટલું થઇ ગયું હતું.[૭૯]

1981માં, યુ.એસ. ખાનગી ખોટ GDPમાં 123% હતી; 2008ના ત્રીજા ભાગમાં, તે 290% હતી.[૮૦]

2004-07 સુધીમાં, યુ.એસ.ની પાંચ મોટી રોકાણ બેંકોમાંથી દરેક મહત્વપૂર્ણ રીતે તેમના નાણાકીય લીવરેજમાં (રેખાકૃતિ જુઓ) વધારો કરી રહી હતી, જેથી તેઓની નાણાકીય આઘાતમાં વધારો થઇ રહ્યો હતો. 2007ના નાણાકીય વર્ષ માટે આ પાંચ સંસ્થાઓએ લગભગ $4.1 ટ્રિલિયનની ખોટ નોંધાવી હતી, 2007 માટે લગભગ 30%ની USA રાષ્ટ્રીય GDP પણ. લેહમન બ્રધર્સ નિર્ણિત થઇ ગઇ હતી, બેર સ્ટ્રેર્નેસ અને મેર્રીલ્લી લીન્ચ જુસ્સા ભરેલ વેચાણ ભાવોએ વેંચાઇ ગઇ હતી, અને ગોલ્ડમેન સાચે અને માર્ગેન સ્ટેન્લી વેપારી બેંકો બની ગઇ હતી, તેમના વિષે વધુ કડક નિયમિતતા રાખવા લાગી હતી. લેહમનના વાંધાની સાથે, આ કંપનીઓને સરકારી સહાયની જરૂઆત કે મળવાની આશા હતી.[૮૧]

સપ્ટેમ્બર 2008માં યુ.એસ. સરકાર દ્વારા તેઓને સંરક્ષકમાં મૂકવામાં આવી ત્યાં સુધીમાં ગીરો કરારનામામાં ફેન્ની મેઇ અને ફરેડ્ડીઇ મેક, બે યુ.એસ. સરકારી બાંયધરી આપતા ઉદ્યમોએ, પોતાની માલિકીના કે રક્ષિત હોય તેવા લગભગ $5 ટ્રિલિયન કરારનામાં કરી ચૂકી હતી.[૮૨][૮૩]

આ સાત અસ્તિત્વ ધરાવતી ખૂબ જ ઊંચી લેવરેજ અને $9 ટ્રિલિયનની ખોટ કે બાંયધરીના કરારનામાઓમાં તે હતી, આ એક પ્રચંડ કેન્દ્રીકરણનું જોખમ હતું જોકે તેઓ ભંડાર બેંકોની જેવા સમાન નિયમિતતાઓને આધાની ન હતા.

નાણાકીય નવીનીકરણ અને જટિલતા

[ફેરફાર કરો]નાણાકીય નવોત્પાદ આ શબ્દનો ઉલ્લેખ હાલ ચાલી રહેલા તેવા નાણાકીય ઉત્પાદકોની રચનાના વિકાસને દર્શાવે છે જેમની રચના ખાસ ગ્રાહકના લક્ષ્યઓને પાર પાડવા માટે કરવામાં આવી હોય, જેમ કે એક ખાસ જોખમને ખુલ્લું મૂકવા માટે પર્યાપ્ત વળતર રજૂ કરવું (જેમ કે ઉધાર લેનારની ચૂક) કે નાણાકીય વ્યવસ્થા મેળવવા માટે મદદ કરવી. આ કટોકટીને બંધબેસતા ઉદાહરણમાં સમાવેશ થાય છે: બંધબેસતા-દર ગીરો; ઉપપ્રાથમિક ગીરોના સમૂહની અંદર ગીરો-પાછો આપવાની બાયંધરીઓ (MBS) કે રોકણકારોના વેચાણ માટે ગૌણ ખોટ કરારનામાઓ (CDO), જામીનગીરીપણાનો એક પ્રકાર; જમા રકમ વીમાના ફાર્મ જેને જમા રકમ કસૂરની અદલબલદ ((CDS). અમુક વર્ષોમાં આ ઉત્પાદનો ઉપયોગમાં નાટકીય રીતે ફેલાવો થયો જે તેમને કટોકટી તરફ દોરી ગયો. આ ઉત્પાદકોની જટિલતા અલગ હોય છે અને નાણાકીય સંસ્થાઓની ચોપડીઓના મૂલ્યો તેમાં સરળતા સાથે જોઇ શકાય છે.

કેટલાક નાણાકીય નવીનતાઓ નીતિ-નિયમોને છેતરવાની અસરો ધરવે છે જેમકે ઓફ-બેલેન્સ શીટ ફાઈનાન્સિંગ કે જે મોટી બેંકો તરફથી જાહેર કરવામાં આવેલા લીવરેજ કે કેપિટલ કુશન (વધારાની મૂડી)ને અસર કરે છે. ઉદાહરણ માટે, માર્ટિન વુલ્ફ જૂન 2009માં લખ્યું હતું કે: "...આ દયાકાની શરૂઆતના સમયમાં બેંકોએ જે મોટા પાયે કર્યું હતું – બંધ-સ્થિરતા-શીટ સાધનો, કરારનામાઓ અને 'પડછાયાની બેંકિંગ પ્રણાલી' પોતે પણ – તે નિયમબદ્ધતાની આસપાસનો રસ્તાને શોધવા માટે હતું."[૮૪]

જોખમની અચોક્કસ કિંમતો

[ફેરફાર કરો]

કિંમત પર જોખમ આ તે સંદર્ભમાં કહેવાય છે કે રોકોણકારો દ્વારા વર્ધમાન વળતરની જરૂરિયાત માટે તેની પર વધુનો જોખમ લેવામાં આવતો હોય, જે વ્યાજ દરો કે ફી દ્વારા અંકિત થઇ શકે. અનેક કારણોથી, બજારના સહભાગીઓએ નાણાકીય નવોત્પાદ સાથે સહજ રીતે જોડાયેલા જોખમનું ચોક્કસ પરિમાણ ના કાઢી શક્યા ઉદાહરણ માટે MBS અને CDOના કે તે સમજવામાં કે તેની અસર નાણાકીય પ્રણાલીની તમામ સ્થિરતા પર કેટલી થશે.[૧૦] ઉદાહરણ માટે, જ્યારે તેઓને પ્રણાલીમાં રજૂ કરાયા ત્યારે CDO માટેની કિંમતના નમૂનોમાં સ્પષ્ટપણે જોખમના સ્તર રજૂ નથી કરતા. સરેરાશ વસૂલાત દર માટે ઊંચી ખાસિયતના CDOની પાસે ડોલર પર લગભગ 32 સેન્ટ્સ થાય, જ્યારે વસૂલાત દર માટે મેઝનીન CDOની પાસે પ્રતિ ડોલર માટે લગભગ પાંચ સેન્ટ્સ થતા હોય છે. આ મોટા, વહેવારીક રીતે વિચારી ન શકાતી, ખોટની નાટકીય અસર વિશ્વભરની બેંકોના સરવૈયા પર પડી, જેને તેમને કાર્ય કરવા માટે ખૂબ થોડીક મૂડીવાળી બેંકો કરી દીધી.[૮૫]

AIGને લગતું અન્ય એક ઉદાહરણ, કે જે વિવિધ નાણાકીય સંસ્થાઓના કરારનામાની ખાતરી કરે છે જે મૂડી કસૂરના બદલાઓના ઉપયોગના માધ્યમથી થાય છે. જૂથ એને નાણાં ચૂકવાના વચનની મહત્વની ઘટનામાં જૂથ બીના દેણદાર થવા માટે વિનિમયમાં AIGને બક્ષિસ મળે છે આમ AIG CDSના મૂળભૂત સોદામાં જોડાયેલું હતું. જોકે, એઆઇજી (AIG)ની પાસે તેની ધણીબધી સીડીએસ (CDS) મંડળોને ટેકો પૂરો પાડવા માટે પૂરતી નાણાકીય મજબૂત ન હતી જેના કારણે કટોકટીમાં વધારો થયો અને સપ્ટેમ્બર 2008માં તેને સરકાર હસ્તક કરવામાં આવી. 2008 અને 2009ની શરૂઆતના સમયે એઆઇજી (AIG)ને ટેકો પૂરો પાડવા યુ.એસ કર ભરનારોએ $180 બિલિયનથી વધારે કર સરકારને આપ્યો છે, કે જેનાથી સીડીએસ (CDS) સોદાઓમાં વિવિધ પ્રતિ-જૂથોમાં નાણાંનો પ્રવાહો ચાલુ રહે, જેમાં ધણી મોટી વૈશ્વિક નાણાકીય સંસ્થાઓનો પણ સમાવેશ થાય છે.[૮૬][૮૭]

વિશાળપાયે-વપરાયેલા નાણાકીય નમૂનાની મર્યાદાઓને લીધે તેને વ્યવસ્થિત રીતે સમજી ન શકાયો.[૮૮][૮૯] આ રચના અંગે તેવું માનવામાં આવ્યું કે CDSની કિંમતને સંકળાવવાની સાથે અને ગીરોને પાછા આપવાની બાયંધરીની કિંમતનું ચોક્કસ અંદોજો ના નકાળી શકે. કારણ કે તે ઉચ્ચ રીતનું આલેખાન છે, તેનો મોટા દરોના CDO અને CDS રોકાણકારો, નિર્ગમનકારો, અને દરોની કચેરીઓ દ્વારા તેનો ઝડપથી ઉપયોગ થવા લાગ્યો.[૮૯] એક વાઇર્ડ.કોમ લેખ મુજબ:

Then the model fell apart. Cracks started appearing early on, when financial markets began behaving in ways that users of Li's formula hadn't expected. The cracks became full-fledged canyons in 2008—when ruptures in the financial system's foundation swallowed up trillions of dollars and put the survival of the global banking system in serious peril... Li's Gaussian copula formula will go down in history as instrumental in causing the unfathomable losses that brought the world financial system to its knees.[૮૯]

જ્યારે નાણાકીય મિલકતો વધુને વધુ જટિલ બનતી ગઇ, અને તેનું મૂલ્ય કરવાનું વધુને વધુ દુષ્કર થતું ગયું, રોકાણકારો જે બંન્ને આંતરાષ્ટ્રીય કરાર દર કચેરીઓ અને બેંકની નિયમબદ્ધ કરનાર વ્યક્તિઓ દ્વારા તેમને ફરીથી ખાતરી આપવામાં આવી, જે તેઓની પર આધાર રાખતા હતા, સ્વીકૃતા માટે કેટલાક યોગ્ય જટિલ આંકડાશાસ્ત્રના નમૂના જે સિદ્ધાંતિકરીતે તેવું બતાવતા હતા કે આ જોખમો ખૂબ જ નાના છે જેટલા તેઓ વ્યવહારમાં ખરેખરમાં સાબિત થયો છે તે બતાવવામાં આવ્યા.[૯૦] જ્યોર્જે સોરોસે કહ્યું કે "સખતની-તેજી હાથમાં ત્યારે જતી રહી જ્યારે નવા ઉત્પાદકો એટલી બધી હદે જટિલ બની ગયા કે સત્તાઓ તેમના લાંબા ગણતરીવાળા જોખમોને ગણી ના શકી અને બેંકોના પોતાના જોખમના સંચાલનના નમૂનાઓ પર આઘાર રાખવાનું તેમને શરૂ કરી. સમાનરીતે, દરની કચેરીઓ નવસર્જનના કુત્રિમ ઉત્પાદકો દ્વારા ઉપલબ્ધ કરાવાતી માહિતી પર આધાર રાખ્યો. તે એક આધાતજનક જવાબદારીઓના કસૂરના લીધે થયું હતું." [૯૧]

તેજી અને પડછાયાની બેંકિંગ પ્રણાલીનું તૂટી પડવું

[ફેરફાર કરો]જૂન 2008ના એક ભાષણમાં, પ્રમુખ અને એનવાય સમવયી અરક્ષિત બેંકના સીઇઓ ટીમોથી જેઇથનેર— કે જેમણે 2009માં સંયુક્ત રાજ્યોના નાણાં કોષના— મંત્રી રહ્યા હતા તેમને ઠંડી પડેલી જમા રકમની બજારો માટે મહત્વનો આરોપ "સમાંતર" બેંકિંગ પ્રણાલીમાં અસ્તિત્વને "ચલાવા" પર, જેને પડછાળાની બેંકિંગ પ્રણાલી પણ કહેવાય છે તેની પર મૂક્યો હતો. જમા રકમની બજારો માટે આ અસ્તિત્વો નિર્ણાયક બનીને નાણાકીય પ્રણાલીને મજબૂત બનાવી, પણ તે સમાન નિયમબદ્ધતાના નિયંત્રણોનો વિષય ન હતી. વધુમાં, આ અસ્તિત્વો ખૂબ જ મહત્વના હતા કારણકે તેઓ રોકડ રકમની બજારમાંથી ટૂંકી-અવધિમાંથી ખરીદ્યા હતા જેથી લાંબી-અવધિની, બિન રોકડ અને જોખમી મિલકતો ખરીદી શકાય. મૂડી બજારોના તૂટવાથી તેઓને ઝપડથી, તેમની લાંબી-અવધિના નિરાશાજનક ભાવોવાળી મિલકતોને નીચે ભાવે વેચવી પડી.

તેને આને મહત્વપૂર્ણના અસ્તિત્વો તરીકે જણાવ્યું:

In early 2007, asset-backed commercial paper conduits, in structured investment vehicles, in auction-rate preferred securities, tender option bonds and variable rate demand notes, had a combined asset size of roughly $2.2 trillion. Assets financed overnight in triparty repo grew to $2.5 trillion. Assets held in hedge funds grew to roughly $1.8 trillion. The combined balance sheets of the then five major investment banks totaled $4 trillion. In comparison, the total assets of the top five bank holding companies in the United States at that point were just over $6 trillion, and total assets of the entire banking system were about $10 trillion. The combined effect of these factors was a financial system vulnerable to self-reinforcing asset price and credit cycles.[૧૮]

પોલ કરુગમન, અર્થશાસ્ત્રમાં નોબલ પુરસ્કાર મેળવનારે, જણાવ્યું કે પડછાળાની બેંકિંગ પ્રણાલીના ચલાવું તે કટોકટીના કારણે જે "ઘટી રહ્યું હતું તેને એક ભાગ" હતું. આમાં નિયંત્રણની કમીને તેમને "પ્રતિકુળ અવગણના" તરીકે ઉલ્લેખી હતી.[૬૬]

As the shadow banking system expanded to rival or even surpass conventional banking in importance, politicians and government officials should have realized that they were re-creating the kind of financial vulnerability that made the Great Depression possible—and they should have responded by extending regulations and the financial safety net to cover these new institutions. Influential figures should have proclaimed a simple rule: anything that does what a bank does, anything that has to be rescued in crises the way banks are, should be regulated like a bank.

ચીજવસ્તુઓ બમણી થવી

[ફેરફાર કરો]ચીજવસ્તુઓના ભાવનો પરપોટોનું નિર્માણ ગૃહ નિર્માણના પરપોટાના તૂટવાની બાદ શરૂ થયું. તેલના ભાવ 2007ની શરૂઆતથી 2008 સુધીમાં $50 થી $147 એટલે ત્રણ ગણી થઇ ગઈ, 2008ના અંતમાં નાણાકીય કટોકટીમાં પૂરેપૂરા ડુબાવીને પહેલા આમ થવાની શરૂઆત થઇ ગઇ હતી.[૯૨] જાણકારો તેના કારણો અંગે ચર્ચા કરી, જેમાં નાણાંના પ્રવાહમાંથી ગૃહ નિર્માણ અને અન્ય ચીજવસ્તુઓની અંદરના રોકાણોથી સટ્ટો કરવો અને નાણાકીય નીતિ કે કાચી સામગ્રીની અછતમાં ઝડપથી વધતી વિશ્વના અર્થતંત્ર અને આ બજારોના સ્થાન પર કબજો જમાવવોનો સમાવેશ કરવામાં આવ્યો, જેમ કે આફ્રિકામાં ચાઇનાની વધી રહેલ હાજરી.

તેલના ભાવોમાં વધારના વલણોથી ગ્રાહકોએ ગેસલાઇનની અંદરના વિશાળ શેરને ખર્ચવાના પ્રવાહને ફેરવ્યો, જેથી તેલનો નિકાસ કરતા દેશોના આર્થિક વિકાસના દબાણ નીચે તરફ દોરી ગયો, કારણ કે તેમની સંપત્તિનો પ્રવાહ તેલ-ઉત્પાદક રાજ્યોમાંથી આવતો હતો.[૯૩]

3 જૂન, 2008ના રોજ વેપાર, વિજ્ઞાન અને પરિવહનના સેનેટ મંડળની સામે સાક્ષીના સમયે, CFTC વ્યાપાર અને બજારના અગાઉના નિયાકમ (જે લાગુ પાડવા માટે જવાબદાર છે) માઇકલ ગ્રીનબર્ગે લંડન અને ન્યૂયોર્કના નિયમબદ્ધ વિશ્લેષણોના વિનિયમથી ચાલતા તેલના ભવિષ્યના સોદાની કિંમતોની સટ્ટેબાજીમાં મહત્વની ભૂમિકા ભજવવા માટે, ખાસ કરીને ગોલ્ડમેન સેચ, મોર્ગન સ્ટેનલી દ્વારા સ્થાપિત અટલાન્ટા-આધારીત આંતરખંડીય વિનિમય અને બ્રિટિશ પેટ્રોલિયમનું નામ લીધું હતું[૯૪]..

તેવું નોંધવામાં આવ્યું કે તાંબાના ભાવોનો પરપોટા તેલના પરપોટાના સમયે જ જોવામાં આવ્યો હતો. તાંબાનો વેપાર 1990 થી લઇને 1999 સુધી પર ટન $2,500 જેટલો થતો હતો, જ્યારે તે $1,600 જેટલો પડ્યો ત્યારે. છેલ્લે 2004માં સૌથી નવો ભાવમાં ઘટાડો થયા હતો ત્યારબાદ 2008માં તેના ભાવમાં જોરદાર ઉછાળો જોવા મળ્યો અને તાંબાના ભાવ $7,040 પર ટન થઇ ગ.યા. ફેબ્રુઆરી 2010ના રોજ તાંબાનો વેપાર $6,500 પર ટન થયો હતો અને ઘીમે ઘીમે તે ભાવો પડવા લાગ્યા[૯૫][૯૬][૯૭][૯૮].

કલાઇના ભાવોમાં પણ 1990ની સાલના અંતમાં તેજી આવી હતી, ત્યારબાદ કલાઇના ભાવો પડ્યા 2007ની મેમાં તે લગભગ $51,000 /£36,700 પર મીટર ટન થયા ત્યારબાદ 2009ની જાન્યુઆરીમાં તે $11,550/£8,300 પર મીટર ટન થઇ ગ.યા. જાન્યુઆરી 2010માં ભાવો વળી પાછા મળવાની શરૂઆત થઇ પણ ત્યાં સુધીમાં ઓસ્ટ્રેલિયાની મોટા ભાગની કલાઇ ખાણો નાદાર થઇ ચૂકી હતી[૯૯]. ઉચ્ચ કોટીના કલાઇ સલ્ફેટની કાચી ધાતુના માટેના ભાવ 2010માં પાછા મળવા લાગ્યા, અને ઓસ્ટ્રેલિયન ખાણ ઉદ્યોગ પણ પુન:પ્રસ્થાપિત થવા લાગ્યું[૧૦૦].

પદ્ધતિસરની કટોકટી

[ફેરફાર કરો]અન્ય વિશ્લેષણ, જે મૂળધારાના ખુલાસાઓથી અલગ છે, જે પ્રમાણે નાણાકીય કટોકટી માત્ર એક લક્ષણ છે અન્ય, ઊંડી કટોકટીનો, જે મૂડીવાદનો પોતાની જાતની એક પદ્ધતિસરની કટોકટી છે. સમીર અમીનના જણાવ્યા મુજબ, જે એક ઇજિપ્તમાં રહેતા માર્કીસ્ટ અર્થશાસ્ત્રી છે,જેમના પ્રમાણે 1970ની સાલની શરૂઆતથી પશ્ચિમ દેશોમાં GDP વુદ્ધિ દરોમાં સ્થાયી ઘટાડો થઇ રહ્યો છે જે વધતા જતા ફાજલ જથ્થાનું નિર્માણ કરી રહ્યો છે જેમાં તેની પાસે સાચા અર્થતંત્રના નિકાલ માટે પૂરતો નફો નથી. તેના વિકલ્પ તરીકે ફાજલ પડેલા જથ્થાને નાણાકીય બજારમાં નાખવો જોઇએ, જેથી તે ઉત્પાદક મૂડી, રોકાણ, ખાસ કરીને અનુગામી અનિયમિતતા કરતા વધુ ફાયદાકારક બને.[૧૦૧] સમીર અમીનના જણાવ્યા મુજબ, આ અસાધારણ ઘટના હાલની નાણાકીય પરપોટાઓની તરફ દોરી ગઇ હતી (જેવી કે ઇન્ટર્નેટ બબલ) અને 2007-2010ની નાણાકીય કટોકટીના ઊંડા કારણો.[૧૦૨]

જ્હોન બેલ્લામી ફોસ્ટર, રાજકીય અર્થશાસ્ત્રના વિશ્લેષક અને મથલી રીવ્યૂના સંપાદકનું, માનવું છે કે જીડીપી (GDP) વુદ્ધિ દરોમાં 1970ની સાલથી થયેલા ઘટાડાની પાછળ બજાર સંતૃપ્તિમાં થયેલો વધારો જવાબદાર છે.[૧૦૩]

2005 દરમિયાન જ્હોન સી. બોગ્લે લખ્યું કે મૂડીવાદ અણઉકલ્યા પડતરોની શ્રેણીનો સામનો કરી રહી છે જેનો પાછલી નાણાકીય કટોકટીમાં ફાળો હતો અને તેને સારી પેઠે લખવામાં નથી આવ્યું:

Corporate America went astray largely because the power of managers went virtually unchecked by our gatekeepers for far too long...They failed to 'keep an eye on these geniuses' to whom they had entrusted the responsibility of the management of America's great corporations.

તેમને ખાસ મુદ્દાઓની ટીકા કરી હતી, જેમાં સમાવેશ થાય છે:[૧૦૪][૧૦૫]

તેની દલીલ છે કે "સંચાલકના મૂડીવાદ"ની સાથે "માલિકના મૂડીવાદ"ને બદલી શકાય, એટલે કે કંપનીના વહીવટને ચલાવવા માટે શેરધારકોને જોવાને બદલે નફાને જોવું જોઇએ, મહત્વની-એજન્ટ સમસ્યા પર એક વિવિઘતા; વહીવટી નુકશાનની ભરપાઇનું ઝડપથી વધવું; કમાવવાનો વહીવટ, મુખ્ય કેંન્દ્રના શેરની કિંમત પર મુખ્યરીતે એક કેંન્દ્ર કરતા તેની સાચી કિંમતની રચના; અને

પહેરીગાર, હિસાબ તપાસનારની સાથે, નિર્દેશકોનું મંડળ, વોલ સ્ટ્રીટ વિશ્લેષકો, અને કારકિર્દી રાજશાસ્ત્રીઓની નિષ્ફળતા.

આર્થિક આગાહીકરનારની ભૂમિકા

[ફેરફાર કરો]નાણાકીય કટોકટીની વિશાળ પાયે આગાહી મૂળધારાના અર્થશાસ્ત્રીઓ દ્વારા કરવામાં આવી ન હતી, જે તેના બદલે મહા સમધોરણ અંગે બોલતા હતા.

કેટલાક સુધારાવાદી અર્થશાસ્ત્રીઓએ, વિવિધ દલીલો સાથે, કટોકટી અંગે અનુમાન કર્યું હતું.

ડીર્ક બેજેમેર તેના સંશોઘનમાં[૧૦૬] (દલીલોની સહાય અને અંદાજીત સમયથી) 12 અર્થશાસ્ત્રીઓ સાથે ભરોસાપૂર્વક કટોકટી અંગે અનુમાન લગાવ્યું હતું: ડીન બારેક (US), વયન્ની ગોલ્ડી (US), ફેર્ડ હેરીસન (UK), મિચેલ હડસન (US), એરીક જાન્સજેન (US), સ્ટીવ કીન (ઓસ્ટ્રેલિયા), જેકોબ બ્રોચનેર માડસેન & જેન્સ કજાઇર સોરેનસેન (ડેનમાર્ક), કર્ટ રીચબેકર (US), નાઉરિયલ રુબીની (US), પીટર શિફ (US), અને રોબર્ટ શીલ્લેર (US).

અન્ય નિષ્ણાતો જેમણે નાણાકીય કટોકટી અંગે સૂચન કર્યું હતું તેમના ઉદાહરણ પણ અહીં આપેલ છે.[૧૦૭][૧૦૮][૧૦૯]

બિઝનેસ વીક નામના સામયિકની મુખ્ય લેખમાં તેવો દાવો છે કે 1930ની મહામંદી થઇ ત્યારથી સૌથી ખરાબ આંતરાષ્ટ્રિય કટોકટી અંગે અનુમાન લગાવવામાં મોટાભાગના અર્થશાસ્ત્રીઓ નિષ્ફળ ગયા છે.[૧૧૦]

વોર્ટન સ્કૂલ ઓફ ધ યુનિવર્સિટિ ઓફ પેન્સીવેલીયાના ઓનલાઇન વ્યાપારી વર્તમાન પત્રમાં જણાવ્યું કે કેમ અર્થશાસ્ત્રીઓ આ મોટી વૈશ્વીક નાણાકીય કટોકટી અંગે અનુમાન કરવામાં નિષ્ફળ ગયા.[૧૧૧] માધ્યમોમાં જાણીતા લેખોને રજૂ કરાયા જેનાથી સામાન્ય લોકો તેવું માનવા લાગ્યા કે મોટા ભાગના અર્થશાસ્ત્રીઓ નાણાકીય કટોકટીનું અનુમાન કરવાની તેમની ફરજમાં નિષ્ફળ ગયા છે. ઉદાહરણ માટે, ન્યૂ યોર્ક ટાઇમ્સના એક લેખ માટે તેવું જણાવવામાં આવ્યું કે અર્થશાસ્ત્રી નાઉરિયલ રુબીની આવી કટોકટી અંગે સપ્ટેમ્બર 2006ની શરૂઆતમાં ચેતવ્યા હતા, અને આ લેખમાં તેવું લખવામાં આવ્યું કે અર્થશાસ્ત્રના વ્યવસાય કરનારને મંદીનું અનુમાન કરવામાં અયોગ્ય છે.[૧૧૨] ગાર્ડિયન પ્રમાણે, ગૃહ બજારનું તૂટી પડવું અને વૈશ્વિક મંદીનું અનુમાન રુબીની માટે કરવું હાસ્ય જનક છે, જ્યારે ન્યૂ યોર્ક ટાઇમ્સે તેમને "ડૉ.વિનાશ"નું લેબલ આપ્યું.[૧૧૩]

મુખ્યપ્રવાહમાં આવેલા નાણાકીય અર્થશાસ્ત્રીયો માંથી મોટા ભાગે માનવું છે કે નાણાકીય કટોકટીની આગાહી સામાન્ય રીતે ન કરી શકાય,[૧૧૪] જેને અનુસરવા ઇજેને ફામાની કાર્યક્ષમ-બજાર અનુમાન અને તેને લગતા અવ્યવસ્થિત-ચાલ અનુમાન, કે જેમાં કહ્યું છે કે સંભવિત ભવિષ્યની હિલચાલ અંગે તમામ માહિતી બજારમાં હોય અને જેથી નાણાકીય ભાવોની હિલચાલ અવ્યવસ્થિત અને અનુમાન ન કરી શકાય તેવી હોય છે.

નાણાકીય બજારો પર થયેલી અસરો

[ફેરફાર કરો]નાણાકીય સંસ્થાઓ પર થયેલી અસરો

[ફેરફાર કરો]

આંતરાષ્ટ્રીય નાણાં ભંડોળના અંદાજ મુજબ જાન્યુઆરી 2007થી સપ્ટેમ્બર 2009 સુધીમાં યુ.એસ અને યુરોપીયનની મોટી બેંકોએ વિષમય મિલકતો અને ખરાબ ધિરાણોની અંદર $1 ટ્રિલિયનથી પણ વધારે નાણાં ગુમાવ્યા છે. આ નુકશાન 2007-10માં $2.8 ટ્રિલિયનની ઊંચાઇએ પહોચવાની આશા સેવાઇ રહી છે. યુ.એસ. બેંકોના નુકશાન અંગે $1 ટ્રિલિયનનું અનુમાન કરવામાં આવ્યું અને યુરોપીયન બેંકોની ખોટ $1.6 ટ્રિલિયન સુધી પહોંચી જશે તેવું મનાય છે. IMFના અંદાજ મુજબ યુ.એસ. બેંકો લગભગ 60 ટકા જેટલી ખોટમાં હતી, પણ બ્રિટિશ અને યુરોજોનની બેંકોને ખાલી 40 ટકા જેટલી જ ખોટ સહન કરવી પડી.[૧૧૫]

નાર્ધન રોક, મધ્યમ-કદની બ્રિટિશ બેંક, ભોગ બનનાર બેંકોમાંની પહેલી એવી એક બેંક હતી.[૧૧૬] ઉચ્ચ લેવરેજના વેપારની પ્રકૃતિને કારણે આ બેંકને બેંક ઓફ ઇંગ્લેન્ડથી સુરક્ષાની વિંનતી માટે દોરી ગયો. આનાથી રોકાણકારો ભયભીય થઇ બીજી દિશા તરફ દોરાઇ ગયા અને 2007ના મધ્ય-સપ્ટેમ્બરમાં આ બેંક, બેંક રન થઇ ગઇ. લિબેરલ ડેમોકેટ્ર શેડો ચન્સલર વીન્સે કેબલ થી લઇને રાષ્ટ્રીયકરણ દ્વારા આ અંગે બોલવાથી શરૂઆતમાં આ સંસ્થાની અવગણના કરાઇ; ફેબ્રુઆરી 2008માં, બિટ્રીશ સરકારે (ખાનગી ભાગને ખરીદનારને શોધવામાં મોટે પાયે નિષ્ફળ જતા) નરમ પડી, અને આ બેંકને સાર્વજનિક હાથોમાં લેવામાં આવી. નાર્ધન રોકની સમસ્યાઓ એક પ્રારંભિક સૂચક પૂરવાર થઇ તેવી આફત માટે જે જલ્દી જ અન્ય બેંકો અને નાણાકીય સંસ્થાઓ પર પડવાની હતી.

શરૂઆતમાં તેવી કંપનીઓને તેની અસર થઇ જે સીધે સીધી ગૃહ બાંધકાર અને ગીરો ઉધારી સાથે સંકળાયેલી હોય જેવી કે નાર્ધન રોક અને કન્ટ્રિવાઇડ નાણાકીય, જે મૂડી બજારોથી નાણાં મેળવવામાં અસફળ રહી હતી. 2007 અને 2008 દરમિયાન 100 કરતા વધુ ગીરો ધિરનાર નાદાર થઇ ગયા. માર્ચ 2008માં બીયર સ્ટેઅર્નેસ જેવી રોકાણ બેંક પડી ભાંગી આમ જેપી માર્ગન ચેઝના આક્રમક વેચાણ કરવાથી બન્યું હતું. સપ્ટેમ્બર અને ઓક્ટોબર 2008માં આ કટોકટી તેના શિખરે પહોંચી.

ઘણા મહત્વની સંસ્થાઓ ધાકધમકી હેઠળ આવીને કાં તો નિષ્ફળ ગઇ, કે પછી તેને સરકાર હસ્તક કરવામાં આવી. જેમાં લેહમેન બ્રધર્સ, મેર્રીલ્લ લયન્ચ, ફ્રેની મેઇ, ફ્રેર્ડ્ડી મેક, વોશિંગ્ટન મીચ્યુઅલ, વચોવી અને AIGનો સમાવેશ થાય છે.[૧૧૭]

મૂડી બજારો અને પડછાળાની બેંકિંગ પ્રણાલી

[ફેરફાર કરો]

સપ્ટેમ્બર 2008 દરમિયાન, કટોકટી તેના સૌથી નિર્ણાયક તબક્કા પર પહોંચી ગઇ હતી. એક બેંક રનનો સમાન હિસ્સો નાણાં બજારના સહિયારા ભંડોળમાંથી આવતો હતો, જે વેપારી હૂંડી બાહર પાડી તેમાં નિગમના ભંડોળ તેઓના કાર્યો અને પગારપત્રકો દ્વારા વારંવાર રોકાણ કરીને મેળવવામાં આવતો હતો.

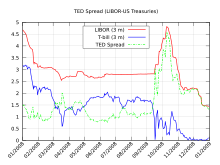

નાણાં બજારોમાંથી એક અઠવાડિયામાં $144.5 બિલિયન નાણાંને પાછા ખેંચી લેવામાં આવ્યા, જેની સામે અગાઉના અઠવાડિયામાં $7.1 બિલિયન જેટલા નાણાં પાછા ખેંચવામાં આવ્યા હતા. તેઓની ટૂંકી-અવધિની ખોટથી આ વિક્ષેપના નિર્ગમની ક્ષમતાને રોલઓવર (પાછું પોતાના સ્થાને મૂકવું) કરી શકતી હતી. યુ.એસ. સરકારે નાણાં બજારના સમાતંર ખાતાઓથી બેંકના થાપણ વીમા દ્વારા કામચલાઉ બાંયધરી[૧૧૮] અને જેની સાથે સમવાયી અરક્ષિત યોજનાઓથી વેપારી હૂંડી ખરીદવા માટે વિસ્તરેલા વીમા દ્વારા પ્રતિક્રિયા આપી. TED વિસ્તાર, સામાન્ય અર્થતંત્રમાં મૂડી જોખમને સમજવા માટે આ એક સૂચક હતું, જેની અણી જુલાઇ 2007માં ઉપર થઇ, એક વર્ષ માટે અસ્થિર રીતે રહ્યું, ત્યારબાદ સપ્ટેમ્બર 2008[૧૧૯] તે વધુ ઉપર આવ્યું, ઓક્ટોબર 10, 2008, ના રોજ તે 4.65% નોંધેલી જગ્યા પર પહોંચી ગયું.

સપ્ટેમ્બર 18, 2008ની નાટકીય બેઠકમાં, નાણાં મંત્રી હેનરી પોલસન અને ફેડના વડા બેન બેર્નાન્કે મહત્વના ધારાસભ્યોને $700 બિલિયનની કટોકટી જામીનગીરીના પ્રસ્તાવ સાથે મળ્યા. બેર્નાન્કે તેઓને જણાવ્યું કે: "જો આપણે આ નહીં કરીએ, તો સોમવારે આપણી પાસે અર્થતંત્ર નહીં હોય."[૧૨૦] કટોકટી અર્થતંત્ર સ્થિરતા કાયદો, કે જેમાં આફતમાં ઉપલબ્ધ મિલકતથી સહાય કરવાની યોજના (TARP)ને લાગુ પાડી શકાય છે તેને ઓક્ટોબર 3,2008ના રોજ આ સહી કરી લાગુ પાડવામાં આવ્યો.[૧૨૧]

અર્થશાસ્ત્રી પોલ ક્રુગમેન અને યુ.એસ નાણાં કોષના મંત્રી ટીમોથી જેઇથનેરે જણાવ્યું કે પડછાયાની બેંકિંગ પ્રણાલીના સ્ફોટથી મૂડીની કટોકટી થઇ, જેનાથી પરંપરાગત વ્યાપારી બેંકિંગ વિભાગ પર સમાન રીતે મહત્વપૂર્ણ વિકાસ થયો છે જે ઉપર જણાવ્યું છે તે મુજબ. વિનિમયમાં રોકાણ ભંડોળને મેળવી ન શકવાની ક્ષમતાના લીધે વિવિધ પ્રકારના ગીરો-પાછા મેળવવાની બાયંધરીઓ કે ઉપલબ્ધ મિલકત પાછળની વેપારી હૂંડી, રોકાણ બેંકો અને અન્ય પડછાયાની બેંકિંગ પ્રણાલીના અસ્તિત્વ ગીરો મંડળોને અને અન્ય નિગમોને ભંડોળ ઉપલબ્ધ નહીં કરાવી શકે.[૧૮][૬૬]

આના કારણે યુ.એસ. ઉધાર આપવાના માળખાનો આશરે ત્રીજા ભાગ જકડી ગયો અને જૂન 2009 સુધી તે આ રીતે જકઠાયેલો રહ્યો.[૧૨૨] બ્રુકીંગ્સ સંસ્થા મુજબ, પરંપરાગત બેંકીંગ પ્રણાલી પાસે જૂન 2009ના આ તફાવતને બંધ કરવા જેટલી મૂડી નહતી: "વધુના ઉધારના જથ્થા માટે, મજબૂત નફાઓના કેટલાક વર્ષો લાગશે જેથી મહત્વપૂર્ણ મૂડીના ટેકોનું નિર્માણ થઇ શકે." લેખકોએ પણ સૂચવ્યું કે કેટલાક બાયંધરીપણાના પ્રકારો જેવાકે "હંમેશા માટે નાશ પામવું, જેમ કે વધુ પડતી અચોક્કસ મૂડી શરતોના વિમાનોમાં હોવું." પડછાયાની બેંકિંગ પ્રણાલીના જ્યારે તૂટી પડી ત્યારે પરંપરાગત બેંક્સ તેમના ઉધાર માનકોને ઊભા કર્યા આમ થવા પાછળનું મૂળ કારણ ઉધાર માટે ઉપલબ્ધ ભંડોળમાં થયેલો ધટાડો હતું.[૧૨૩]

સંપત્તિ પર થયેલી અસરો

[ફેરફાર કરો]

સંપત્તિમાં થતો સતત ઘટાડો અને ઉપભોગ તથા વેપાર રોકાણમાં થતા સતત ઘટાડા વચ્ચે સીધો સંબંધ છે, જેની સાથે સરકાર વપરાશને રજૂ કરતું આર્થિક એન્જિન પણ જોડાયેલું છે.

જૂન 2007 અને નવેમ્બર 2008ની વચ્ચે, અમેરીકનોએ સરેરાશ અંદાજ મુજબ તેઓના સંગ્રહિત ચોખ્ખી કિંમતના ચોથા ભાગ કરતા વધુ કિંમતને ગુમાવી હતી.

નવેમ્બર 2008ની શરૂઆત સુધીમાં, યુ.એસ. શેર ઇન્ડેક્સનું પાટિયું S&P 500 થઇ ગયું, જે તેની 2007 ઊંચાઇથી 45 ટકા નીચે આવી ગયું હતું.

2006માં ગૃહ નિર્માણના ભાવો જે શિખરે હતા તે હવે પડીને 20% થઇ ગયા હતા, જે ભવિષ્યની બજારોને સંભવનીય 30-35% નો ઘટાડો દેવાનું સૂચન કરતા હતા.

સંયુક્ત રાજ્યોમાં તમામ ગૃહ શેર, જે 2006માં તેને શિખરના સમયે $13 ટ્રિલિયનની કિંમત ધરાવતા હતા, તેમાં 2008ના મધ્ય સુધીમાં $8.8 ટ્રિલિયનનો ઘટાડો થઇ ગયો હતો અને 2008 અંત સુધી પણ તેમાં ઘટાડો ચાલુ રહ્યો.

સમગ્ર નિવૃત્તિ સંપત્તિઓ, અમેરિકાની બીજી-વિશાળ ગૃહતંત્રની મિલકત છે, જે 22 ટકા નીચે આવી ગઇ હતી, 2006માં જે $10.3 ટ્રિલિયન માંથી 2008ના મધ્ય સુધીમાં તે $8 ટ્રિલિયન થઇ ગઇ હતી.

આ સમય દરમિયાન, બચત અને રોકાણ મિલકતોને (નિવૃત્તિ બચતના ભાગ માંથી) $1.2 ટ્રિલિયનની ખોટ ગઇ હતી અને નિવૃત્તિ વેતનની મિલકતોને $1.3 ટ્રિલિયનની ખોટ થઇ હતી. સાથે મળીને, આશ્ચર્યચકિત રીતે $8.3 ટ્રિલિયનની કુલ ખોટ ગઇ હતી.[૧૨૪] 2007ના બીજા ભાગના શિખરની શરૂઆત થઇ ત્યારથી, ગૃહતંત્રની મિલકતમાં $14 ટ્રિલિયનનો ઘટાડો થયો છે.[૧૨૫]

વધુમાં, યુ.એસ.ના ઘરના માલિકો કે જેમનું તેવું અનુમાન હતું કે તેમના ઘરના શેરોનું મહત્વ કટોકટીના વર્ષોની પહેલા વધશે, તેઓને પણ જ્યારે ગૃહ નિર્માણના ભાવો તૂટી પડ્યા ત્યારે તે વખતે તેમની આશા પડી ભાંગી. ગુહ ઇક્વીટી નિકાલથી ઉપભોક્તાઓ દ્વારા મળતા મફતના નાણાં, ગૃહ નિર્માણના પરપોટાના નિર્માણની સાથે 2001માં $627 બિલિયનથી 2005માં $1,428 બિલિયન થઇ બેગણું થઇ ગયા, જે આ સમય દરમિયાન તે કુલ $5 ટ્રિલિયનની નજીક પહોંચી ગયો હતો.[૭૫][૭૬][૭૭] 1999ની સાલમાં યુ.એસ. ગૃહ ગીરો ખોટ સંબંધી GDP જે આ સમયે સરેરાશ 46% હતી તે 2008 સુધીમાં વધીને 73% થઇ ગઇ, એટલે કે તે $10.5 ટ્રિલિયન સુધી પહોંચી ગઇ હતી.[૭૮]

વપરાશ અને ઉધાર આપવાની ક્ષમતામાં પર્યાપ્ત વળતરની વસ્તુઓના ઘટાડાથી, યુ.એસ. સરકાર અને યુ.એસ. સમવયી આરક્ષણ પોતે $13.9ની વચનબદ્ધતા બતાવી, જેમાં $6.8 ટ્રિલિયનનું જૂન 2009 સુધીમાં રોકણ થઇ ગયું હતું કે વેચાઇ ગયા હતા.[૧૨૬] આની અસરથી, અર્થતંત્રના મહત્વના ભાગ ફેડ માટે "ઉધાર લેવો તે છેલ્લો આશ્રય" હોવાને બદલે "ઉધાર લેવો તે એક માત્ર આશ્રય" બની ગયો. કેટલાક કિસ્સાઓમાં ફેડને હવે "ખરીદનારનો છેલ્લો આશ્રય" તરીકે ગણાવામાં આવવા લાગ્યું.

અર્થશાસ્ત્રી ડીન બેકરે સમજાવ્યું કે આ રીતે આવકની ઉપલબ્ધતામાં ઘટાડો થયો:

Yes, consumers and businesses can't get credit as easily as they could a year ago. There is a really good reason for tighter credit. Tens of millions of homeowners who had substantial equity in their homes two years ago have little or nothing today. Businesses are facing the worst downturn since the Great Depression. This matters for credit decisions. A homeowner with equity in her home is very unlikely to default on a car loan or credit card debt. They will draw on this equity rather than lose their car and/or have a default placed on their credit record. On the other hand, a homeowner who has no equity is a serious default risk. In the case of businesses, their creditworthiness depends on their future profits. Profit prospects look much worse in November 2008 than they did in November 2007 (of course, to clear-eyed analysts, they didn't look too good a year ago either). While many banks are obviously at the brink, consumers and businesses would be facing a much harder time getting credit right now even if the financial system were rock solid. The problem with the economy is the loss of close to $6 trillion in housing wealth and an even larger amount of stock wealth. Economists, economic policy makers and economic reporters virtually all missed the housing bubble on the way up. If they still can't notice its impact as the collapse of the bubble throws into the worst recession in the post-war era, then they are in the wrong profession.[૧૨૭]

પૈસા રોકનારનાં ઋણપત્રોની યાદીના મૂળમાં અનેક આવી સંસ્થાઓ હતી જેના રોકાણકારોની મિલકત ગૃહ ગીરોમાંથી નીકળતી હોય. આવા ગીરો-પાછા આપતી સલામતીઓના જાહેર થતા, કે જમા રકમના કરારોનો ઉપયોગ તેઓની નિષ્ફળતાની વિરુદ્ધની બાયંધરી માટે કરતા હોય, તેવી ધણી મુખ્ય કંપનીઓને માટે આ આંચકી લેવામાં કારણભૂત બન્યું જેમ કે, લેહમન બ્રધર્સ, AIG, મેર્રીલ્લ લયચ, અને HBOS.[૧૨૮][૧૨૯][૧૩૦]

વૈશ્વિક માઠી અસર

[ફેરફાર કરો]આ કટોકટી ઝડપથી વિકસી અને વૈશ્વિક અર્થતંત્રની અંદર ધડાકા સાથે ફેલાઇ ગઇ, જેનું પરિણામે આવ્યું કે અનેક યુરોપીયન બેંકો બંધ થઇ ગઇ, અનેક શેર અનુક્રમણિકાઓમાં સતત ઘટાડો થવા લાગ્યો, અને કંપનીના શેરો[૧૩૧] અને ચીજવસ્તુઓના બજાર મૂલ્યમાં મોટો ઘટાડો જોવા મળ્યો.{2/

એમબીએસ (MBS) અને સીડીઓ (CDO) બંન્ને નિગમ અને સંસ્થાકિય રોકાણકારો દ્વારા વૈશ્વિકરીતે ખરીદી લેવામાં આવ્યા. ઋણ ચૂકવણીની અદલા-બદલી જેવા કરારોએ પણ મોટા નાણાકીય સંસ્થાઓની વચ્ચેના જોડાણમાં વધારો કર્યો. વધુમાં, પ્રતિ-લિવરેજીંગની નાણાકીય સંસ્થાઓને, તેઓની મિલકતને વેચવી પડી જેથી તે કરારનામાંના પૈસાની ચૂકવણી કરી શકે તેનાથી ઠંડી પડેલી જમા રકમની બજારોમાં ફરીથી નાણાંની વ્યવસ્થાને ઊભી ના કરી શકાઈ, વધુમાં કટોકટીના દારપણાએ વેગ પકડ્યો અને આંતરાષ્ટ્રિય વેપારમાં ધટાડો થવા માટે તે નિમિત્ત બન્યું.

વિશ્વ રાજકીય નેતાઓ, નાણાંના રાષ્ટ્રીય મંત્રી અને કેન્દ્રીય બેંકના નિયામકોએ સંયુક્ત રીતે તેમના પ્રયત્નોથી[૧૩૨] આ ભયને ઓછા કર્યો, પણ આ કટોકટી ચાલુ રહી. ઓક્ટોબર 2008ના અંત સુધીમાં, ચલણની કટોકટી ઊભી થઇ, રોકાણકારો ધણી મોટી મૂડી સાધનોને વધુ મજબૂત ચલણો જેવા કે યેનમાં બદલી રહ્યા હતા, ડોલર અને સ્વિસ ફ્રાન્સ, કેટલીક મુખ્ય ઉદ્રામી અર્થતંત્રોથી આંતરાષ્ટ્રીય નાણાકીય ભંડાળમાંથી સહાય માંગી રહ્યા હતા.[૧૩૩][૧૩૪]

વૈશ્વિક અર્થતંત્ર પર તેની અસરો

[ફેરફાર કરો]વૈશ્વિક અસરો

[ફેરફાર કરો]અનેક ટીકાકારોએ તેવું સૂચન કર્યું કે જો રોકડ રકમની કટોકટી ચાલુ રહી તો, અહીં એક વિસ્તૃત મંદી કે તેનાથી પણ ખરાબ સંજોગો થવાની શક્યતા બની સકે છે.[૧૩૫] કટોકટીના વધવાથી કેટલાક વિસ્તારોમાં વૈશ્વિક અર્થતંત્રના પતનનો ભય સતાવી રહ્યો છે, જોકે કેટલાક નકારાત્મક જાણીતા સ્ત્રોતોની સાથે હવે કેટલાક સાવધાન આશાવાદી અનુમાનકારનાર પણ હવે વધી રહ્યા છે.[૧૩૬] જ્યારથી બચત-અને-ધિરાણમાં ઘટાડો થઇ રહ્યો હતો તે જોતા નાણાકીય કટોકટી સૌથી મોટી બેંકિગ કંપનને પેદા કરી શકે તેમ હતી.[૧૩૭] રોકાણ બેંકો (UBS)એ ઓક્ટોબર 6ના રોજ કહ્યું કે 2008 એક ચોખ્ખી વૈશ્વિક મંદીને જોશે, જેની પુન:પ્રાપ્તિ માટે બે વર્ષ લાગી શકે છે.[૧૩૮] ત્રણ દિવસ બાદ યુબીએસ અર્થશાસ્ત્રીઓએ જાહેરાત કરી કે કટોકટીનો "અંત આવવાની શરૂઆત થઇ ચૂકી છે", વિશ્વ પણ આ સાથે કટોકટીને જોડવા માટેના જરૂરી કાર્યો કરી રહ્યું છે: સરકાર દ્વારા મૂડીને અતં:ક્ષેપન આપવામાં આવ્યું છે; આ અતં:ક્ષેપન આખા તંત્રમાંથી બનાવવામાં આવ્યું હતું; દેણદારોને મદદ કરવા માટે વ્યાજ દર પર કાપ મૂકવામાં આવશે. સંયુક્ત રાજ્યે આખા તંત્રમાં અતં:ક્ષેપનને આપવાની શરૂઆત કરી હતી, અને વિશ્વની કેન્દ્રીય બેંકો હવે તેઓના વ્યાજ દરોમાં ધટાડો કરી રહી છે. UBS તે વાત પર ભાર મૂક્યો કે સંયુક્ત રાજ્યોને પણ આખા તંત્રના અતં:ક્ષેપનને અમલી કરવાની જરૂર હતી. UBS વધુમાં ભાર મૂકતા કહ્યું કે આ જોડાણથી નાણાકીય કટોકટીને જ નહીં, પણ અર્થતંત્રમાં શબ્દિક રીતે "આનાથી પણ ખરાબને આવતા સમયને" રોકી શકાશે.[૧૩૯] UBS એ તેઓના મંદીનું સંભવિત સમયમર્યાદાનું પરિમાણ ઓક્ટોબર 16ના રોજે કહ્યું: યુરોજોનને પાછલા બે ચોથાઇ ભાગમાં, સંયુક્ત રાજ્યાને છેલ્લા ત્રણ ચોથાઇ ભાગોમાં, અને સંયુક્ત રાજ્યને છેલ્લા ચાર ચોથાઇ ભાગો જોટલો સમય લાગશે.[૧૪૦] આઇસલેન્ડની આર્થિક કટોકટીમાં તમામ ત્રણેય દેશોની મહત્વની બેંકો સમાવિષ્ટ હતી. તેના અર્થતંત્રના કદના સંબંધ મુજબ, આઇસલેન્ડની બેંકિંગ તૂટી પડવાથી અન્ય દેશના આર્થિક તંત્રને મોટા પાયે નુક્શાન થયું છે.[૧૪૧]

ઓક્ટોબર મહિનાના અંત સુઘીમાં UBS એ નીચેની સમગ્ર વાતો પર ફરી નજર કરી: 1981 અને 1982ની રેગન મંદીના કરતા આગામી મંદી ખૂબ જ ખરાબ હોઇ શકે છે 2009ની નકારાત્મક વુદ્ધિ માટે યુ.એસ., યુરોજોન, UK; 2010માં ખૂબ જ થોડીક નુક્શાનની રકમ મેળવી હતી; પણ તે મહામંદી જેટલી ખબર પણ ન હતી.[૧૪૨]

જૂન 2009માં બ્રુકિંગ સંસ્થાના અહેવાલ પ્રમાણે યુ.એસ.ના 2000 અને 2007ની વચ્ચેનો વૈશ્વિક વપરાશના વિકાસના ત્રીજા કરતા વધુ ભાગ વપરાશ ખાતા માટે વપરાઇ ચૂક્યો હતો. "US અર્થતંત્રએ ખૂબ જ ખર્ચો અને ખૂબ જ ઉધાર આ વર્ષો માટે લીધો હતો અને આ પછી વિશ્વ યુ.એસના ઉપભોક્તા પર તેની વૈશ્વિક જરૂરિયાતના મૂળના કારણે આધારીત રહેશે." યુ.એસ.માં મંદીની સાથે અને યુ.એસ.ના ઉપભોક્તાઓના બચત દરના વધવાથી, અન્ય કોઇ જગ્યાએ વિકાસમાં નાટકીય રીતે ઘટાડો થઇ શકે છે. 2009ના પહેલા ચોથાઇ ભાગ માટે, વાર્ષિક દરના GDPમાં જર્મનીમાં 14.4% ઘટાડો થયો, જાપાનમાં 15.2%, યુકેમાં 7.4%, લાટવીઆમાં 18%,[૧૪૩] યુરો વિસ્તારોમાં 9.8% અને મેક્સિકોમાં 21.5% જેટલા ઘટાડો થયો હતો.[૧૪૪]

કેટલાક વિકાસશીલ દેશો જેની પાસે મજબૂત આર્થિક વદ્ધિ હતી તેઓ પણ મહત્વપૂર્ણરીતે ધીમા પડી ગયા. ઉદાહરણ માટે, 2007માં કમ્બોડિયાનો વુદ્ધિ અંદાજનો ઘટાડો 10% કરતા વધુ જોવા મળ્યો અને 2009માં તે શૂન્યએ આવીને બંધ થઇ ગયો, અને કેનિયાએ 2007ના 7% ઘટાટામાંથી, ખાલી 3-4% જેટલી વુદ્ધિ 2009માં મેળવી. ઓવરસીજ ડિવેલપમેન્ટ ઇન્સ્ટિટ્યૂટ દ્વારા કરાયેલા સંશોધન મુજબ, વેપારના પડવાથી વુદ્ધિમાં ઘટાડો થઇ શકે છે, ચીજવસ્તુના ભાવો, રોકાણ અને પરદેશમાં નાણાં મોકલવા માટે પ્રવાસી કાર્યકરોને મોકલવામાં આવ્યા હતા (2007માં જેની નોંધ$251 બિલિયન સુધી પહોંચી ગઇ હતી, પણ કેટલાય દેશોમાં ત્યારબાદ તેમાં ઘટાડો થયો હતો).[૧૪૫]

2009ની માર્ચ સુધીમાં, અરબ વિશ્વને $3 ટ્રિલિયનની ખોટ આ કટોકટીના કારણે થઇ.[૧૪૬] 2009ની એપ્રિલમાં, અરબ વિશ્વમાં બેકારીને 'ટાઇમ બોમ્બ' કહેવામાં આવી.[૧૪૭] 2009ના મેમાં, સંયુક્ત દેશોના અહેવાલ મુજબ મધ્ય-પૂર્વીય અર્થતંત્રમાં વિદેશી રોકાણનું એક ટીપું પણ તેલ માટેની માંગ માટેના ફુવારા ઉગાડવા માટે પૂરતી હતી તેવી સ્થિતિ હતી.[૧૪૮] 2009 જૂનમાં, વિશ્વ બેંકે તેવી આગાહી કરી કે આ વર્ષ અરબ રાજ્યો માટે મુશ્કેલી ભર્યું રહેશે.[૧૪૯] સપ્ટેમ્બર 2009માં, અરબ બેંકોના અહેવાલ પ્રમાણે વૈશ્વિક નાણાકીય કટોકટીના ઘસારાના લીધે ખોટ $4 બિલિયનની નજીક પહોંચી ગઇ હતી.[૧૫૦]

યુ.એસ. આર્થિક અસરો

[ફેરફાર કરો]સાચી કુલ ગૃહ ઉત્પાદક- પેદા કરેલ ઉત્પાદનો અને સેવાઓ જે કામદારો દ્વારા ઉત્પન્ન થતી હતી તથા સંયુક્ત રાજ્યોમાં આવેલી મિલકત- 2008ના ચોથા ભાગમાં અને 2009ના પહેલા ભાગમાં તેના વાર્ષિક દરમાં લગભગ 6 ટકા જેટલો ઘટાડો જોવા મળ્યો હતો, તેના આગળના વર્ષની પ્રવૃતિ કરતા.[૧૫૧] 2009 ઓક્ટોબર સુધીમાં યુ.એસ.માં બેકારી દર વધીને 10.2% જેટલો થઇ ગયો હતો, આ દર 1983 બાદ કરતા સૌથી ઊંચો દર હતો જે કટોકટી-પહેલાના દર કરતા લગભગ બમણો હતો. અઠવાડિયાના સરેરાશ કામ દીઠ કલાકો ઘટીને 33 થઇ ગયા હતા, જે સરકાર દ્વારા માહિતી ભેગી કરવાની શરૂઆત કરી ત્યારથી અત્યાર સુધીનું સૌથી નીચું સ્તર હતું. [૧૫૨][૧૫૩]

અધિકારીક આર્થિક પ્રક્ષેપો

[ફેરફાર કરો]નવેમ્બર 3, 2008ના રોજ, યુરોપીયન મંડળે બ્રુસ્સેલ્સ ખાતે 2009 માટે 0.1 ટકાથી, GDPના અતિશય નબળી વુદ્ધિનું અનુમાન કર્યું હતું, યુરોઝોનના દેશો માટે (ફ્રાન્સ, જર્મની, ઇટાલી, વગેરે) અને નકારાત્મક આંકડા માટે યુકે (-1.0 ટકા), આરેલેન્ડ અને સ્પેનને ગણવામાં આવ્યા હતા. નવેમ્બર 6ના રોજ, IMF વોશિગ્ટન, ડી.સી. ખાતે, સરેરાશ વિકસિત અર્થતંત્રોની ઉપર જઇને, 2009 માટે વિશ્વભરની મંદથી -0.3 ટકા આંકડાઓના અનુમાનને જાહેર કર્યૃં હતું. તે જ દિવસે, ઇંગ્લેન્ડની બેંક અને યુરોપીયન કેન્દ્રીય બેંકે, વારાફરતી, તેઓના વ્યાજ દરોને 4.5 ટકાથી નીચા કરીને 3 ટકા કરી દીધા, અને 3.75 ટકામાંથી નીચે આવીને 3.25 ટકા કર્યા. પરિણામરૂપ, નવેમ્બર 2008થી શરૂ થઇને, કેટલાક દેશોમાં વિશાળ "મદદની પેકેઝ" તેમના અર્થતંત્ર માટે જાહેર કરવામાં આવી.

યુ.એસ. ફેડરલ રિઝર્વ ખુલ્લી બજારના મંડળે જૂન 2009માં કહ્યું કે:

...the pace of economic contraction is slowing. Conditions in financial markets have generally improved in recent months. Household spending has shown further signs of stabilizing but remains constrained by ongoing job losses, lower housing wealth, and tight credit. Businesses are cutting back on fixed investment and staffing but appear to be making progress in bringing inventory stocks into better alignment with sales. Although economic activity is likely to remain weak for a time, the Committee continues to anticipate that policy actions to stabilize financial markets and institutions, fiscal and monetary stimulus, and market forces will contribute to a gradual resumption of sustainable economic growth in a context of price stability.[૧૫૪] Economic projections from the Federal Reserve and Reserve Bank Presidents include a return to typical growth levels (GDP) of 2-3% in 2010; an unemployment plateau in 2009 and 2010 around 10% with moderation in 2011; and inflation that remains at typical levels around 1-2%.[૧૫૫]

નાણાકીય કટોકટી પર પ્રતિક્રિયા

[ફેરફાર કરો]કટોકટી અને ટૂંકી-અવધિની પ્રતિક્રિયાઓ

[ફેરફાર કરો]યુ.એસ. ફેડરલ રિઝર્વ અને વિશ્વભરની કેન્દ્રીય બેંકોએ મંદીકારક શંકુના જોખમને દૂર કરવા નાણાંના પ્રવાહને વિસ્તારવા કેટલાક પગલા લીધા, જેમાં ઓછો પગાર અને ઊંચી બેરોજગાર સ્વ-પ્રબળ વૈશ્વિક ખપતને ઘટાડા તરફ લઇ ગઇ. વધુમાં, કટોકટી દ્વારા ખાનગી ક્ષેત્રોમાં ઊભી થયેલી માંગને કારણે પર્યાપ્ત વળતર મેળવવા ઉધાર અને ખર્ચમાં ધટાડો કરીને તે દ્વારા સરકારોએ મોટા નાણાં સંબંધી પ્રવાહોના પેકેજોનો હુકમ બહાર પાડ્યો.

2008 અને 2009 દરમિયાનના યુ.એસ.માં અમલીમાં મૂકાયેલા બે પ્રોત્સાહનના પેકેજો, કુલ $1 ટ્રિલિયનની નજીકના હતા.[૧૫૬]

આ ઠંડી પડેલી મૂડીએ વૈશ્વિક નાણાકીય પ્રણાલીની ભાંગી પડેલી કોરને પાછી લાવી. ફેડરલ રિઝર્વ પર યુ.એસ.ની આ પ્રતિક્રિયા, યુરોપીયન સેન્ટ્રલ બેંક, અને અન્ય કેન્દ્રીય બેંકો માટે તાત્કાલીક અને નાટકીય હતી. 2008ના છેલ્લા ચોથો ભાગના સમયે, આ કેન્દ્રીય બેંકો US$2.5 ટ્રિલિયનની સરકારી ખોટ અને અગવડવાળી ખાનગી મિલકતોને બેંકોમાંથી ખરીદી હતી. વિશ્વ ઇતિહાસમાં જમા રકમની બજારમાં નાખવામાં આવેલા આ સૌથી મોટી રોકડ રકમ હતી. યુરોપીયન દેશોની સરકાર અને USA પણ મૂડી માટે તેઓની નાણાકીય બેંકીંગ પ્રણાલીઓ દ્વારા $1.5 ટ્રિલિયન ઊભા કર્યા, આવું તેમને નવા બહાર પડેલા પસંદગીના શેરોને તેઓની મોટી બેંકો દ્વારા ખરીદીને કર્યું.[૧૧૭]

સરકારોની પાસે જે જામીનગીરી થયેલી વિવિધ કંપનીઓ હતી તેને ઉપરોક્ત ચર્ચા કરીને, તેના મોટા નાણાકીય કરારનામા પોતાના નામે લઇ લીધા. આજની તારીખે, યુ.એસ.ની વિવિધ સરકારી કચેરીઓ પાસે લોનમાં ટ્રિલિયન ડોલર્સ ખર્ચ કરી ચૂકેલી કે નિર્ધારીત કચેરીઓ, ખરીદેલી મિલકત, કરારનામાઓ, અને સીધા ખર્ચાઓ છે. યુ.એસ. સરકારના નાણાકીય જવાબદારીઓની સંક્ષેપ માહિતી અને રોકાણને લગતી કટોકટી માટે, જુઓ CNN - Bailout Scorecard.

નિયમબદ્ધ પ્રસ્તાવો અને લાંબી-અવઘિની પ્રતિક્રિયાઓ

[ફેરફાર કરો]સંયુક્ત રાજ્યોના પ્રમુખ બરાક ઓબામા અને મુખ્ય સલાહકારો મળીને જૂન 2009માં એક શ્રેણીના નિયમબદ્ધ પ્રસ્તાવોને રજૂ કર્યા. આ પ્રસ્તાવોનો ઉદ્દેશ ગ્રાહક રક્ષણ, વહીવટી ચૂકવણી, બેંક નાણાકીય કુશન કે મૂડીની જરૂરિયાતો, પડછાયા બેંકિંગ પ્રણાલી અને કરારોની નિયમિતતાને ફેલાવવી, અને સમવાયી અરક્ષણ માટે વધારાના અઘિકારો બનાવવા જેથી અન્ય કરતા, મહત્વની સંસ્થાઓને સુવ્યવસ્થિત રીતે સલામતી સાથે ઉકેલી શકાય.[૧૫૭][૧૫૮][૧૫૯] જાન્યુઆરી 2010માં, ઓબામાએ વધારાની નિયમબદ્ધતાઓનો પ્રસ્તાવ મૂક્યો જેમાં મિલકતના વેપારમાં બંધાયેલી બેંકોની ક્ષમતાને મર્યાદિત કરવાનું સૂચન હતું. આ પ્રસ્તાવને ધ વોલ્કર રુલનું ઉપનામ આપવામાં આવ્યું, જે પોલ વોલ્કર, કે જેમણે સાર્વજનિક રીતે આ યોજનાને બદલવા માટે દલીલ કરી હતી.[૧૬૦][૧૬૧]

નિયમબદ્ધતાના પ્રકારોના બદલાવો માટે અર્થશાસ્ત્રીઓ, રાજકારણીઓ, પત્રકારો, અને વેપારી નેતાઓ જોડેથી તેની હાલની કટોકટી અને ફરીથી પુનરાવર્તિત થવાની ઓછામાં ઓછી શક્યતા અંગે તેમના વિચારોને પૂછવામાં આવ્યા હતા. જોકે, નવેમ્બર 2009ના, આમાંથી ધણા પ્રસ્તાવોના ઉકેલોને હજી સુધી અમલી નથી કરી શકાયો. તેમાં સમાવેશ થાય છે:

બેન બેર્નાન્કે: પડછાયાની બેંકીંગ પ્રણાલીવાળા મુશ્કેલ નાણાકીય સંસ્થાઓને બંધ કરવા માટે નિર્ધારીત કાર્યપ્રણાલીઓની સ્થાપના કરી, જેવી કે રોકાણ બેંકો અને હેડ્જ ભંડોળો.[૧૬૨]

જોસેફ સ્ટીગલીટ્ઝ: નાણાકીય સંસ્થાઓ દ્વારા ધારણ કરી શકાય તેવા લિવરેજ પર મર્યાદા મૂકવી. વહીવટી નુકશાનનો સંબંધ લાંબી-અવધિની કાર્યપદ્ધતિથી વધુ રહે તે જરૂરી છે.[૧૬૩] ફરી-કબજો મેળવવા માટે વ્યાપારી (ભંડોળ) અને રોકાણ બેંકીંગને અલગ અલગ રીતે સ્થાપવા માટે 1933નો ગ્લાસ-સ્ટેગલ્લ કાયદાને 1999માં જર્મ્મ-લેન્ચ-બીલેય કાયદા દ્વારા રદ કરવામાં આવ્યો.[૧૬૪]

સીમોન જોનસન: આખા તંત્રના જોખમને મર્યાદિત કરવા માટે તેવી સંસ્થાઓને તોડી દો કે "જે ખૂબ જ વિશાય હોય નિષ્ફળ જવા માટે".

પોલ કરુગમન: "બેંકની જેમ વર્તતી" સમાન બેંકોને નિયમિત સંસ્થાઓ બનાવો.[૬૬]

અલેન ગ્રીનસ્પાન: બેંકની પાસે એક મજબૂત કેપિટલ કુશન (વધારાની મૂડી) હોવો જરૂરી છે, જેમાં ક્રમિક વ્યવસ્થિત મૂડી જરૂરિયાતો પણ હોવી જોઇએ (ઉદાહરણ માટે, તેવું મૂડી પ્રમાણ જે બેંકના કદ મુજબ વધે), "તેમને ખૂબ મોટી બનતા અને તેઓના સ્પર્ધાત્મક નફાની નવી ફાંટને માંડવા બદલ તેમને નાહિંમત કરો."[૧૬૫]

વાર્રેન બુફેટ: ગૃહ ગીરોના ઓછામાં ઓછા 10% અને આવકની સાબિતી માટે ઓછામાં ઓછી તત્કાળ ચૂકવણીને જરૂરી ગણો.[૧૬૬]

એરીક ડીનાલ્લો: ખાતરી કરો કે કોઇ પણ નાણાકીય સંસ્થાઓ પાસે તેના નાણાકીય જવાબદારીઓને ટેકો પૂરો પાડવા જરૂરી મૂડી હોય. મૂડી કરોરોને નિયમિત કરો અને ખાતરી કરો કે તેઓ સંપૂર્ણ-મૂડીકૃત વિનિમયોનો વેપાર મર્યાદિત પ્રતિકૂળ જોખમથી કરે છે કે નહીં.[૧૬૭]

રધુરામ રાજન: નાણાકીય સંસ્થાઓની જરૂરિયાતને ટકાવવા પૂરતી "અનિશ્ચિત મૂડી" રાખો (ઉદાહરણ માટે, સરકારી તેજીના સમય દરમિયાન વિમાના હપ્તાની ચૂકવણી કરો, નીચે પડતી વખતે ચૂકવણી માટે ફેરબદલ કરો).[૧૬૮]

HM કોષ: અનિશ્ચિત મૂડી કે મૂડીનો વીમો ખાનગી વિભાગ દ્વારા પકડમાં રાખવાથી સમાન્ય કંપનીએ કાઢેલા શેરોમાં કટોકટીના સમયે વધારો થઇ શકતો નથી. અહીં વિવિધ પ્રકારના યોજનાઓ હોય છે (ઉદાહરણ તરીકે, રાવીવ 2004, ફ્લાન્નેરી 2009) જેની અંદર બેંકો ચોક્કસ આવકવાળું દેવું બહાર પાડી શકે છે જેને મૂડી મુજબ આગળથી નક્કી કરેલ માળખાની અંદર બદલી શકાય છે, જેને કાં તો બેંકના-ખાસ (નિયમિત મૂડીના ધોરણને સંબંધિત) કે એક વધુ સામાન્ય માપની કટોકટીમાં મૂકવામાં આવે છે. તેના બદલામાં, મૂડી વીમા હેઠળ, જો આખા તંત્રની કટોકટીના કિસ્સામાં બેંકને મૂડીની કિંમત ઉપલબ્ધ કરવા માટે વીમાદાર રાજી થઇ જાય તો તે વીમાના હપ્તા મેળવી શકે છે. રાવીવ (2004)ના યોજનાને અનુસરીએ તો, નવેમ્બર 3ના રોજ લ્લોયર્ડ બેંકીંગ સમૂહે (LBG), બ્રિટેનની સૌથી મોટી છૂટક વેચાણ કરતી બેંકે, કહ્યું હતું કે તે હાલના દેવાને બદલીને તેને લગભગ £7.5 બિલિયનની ($12.3 બિલિયન) "અનિશ્ચિત હાર્દ ટિઅર-1 મૂડી" (CoCoના રૂપમાં નામે કરવા) બનાવી શકે છે. આ એવી પ્રકારનું દેવું છે જે જો બેંકનો તકિયાની શેરોની મૂડી 5%થી નીચે પડે તો આપોઆપ શેરોમાં બદલાઇ જાય છે.[૧૬૯][૧૭૦]

એ.મિચેલ સ્પેન્સે અને ગોર્ડોન બ્રાઉન: પહેલીથી ચેતવણી આપતી પ્રણાલી સ્થાપિત કરી જે આખા તંત્રના જોખમને શોધવામાં મદદ કરે.[૧૭૧]

નિઆલ ફેરગુસન અને જેફરી સૈક્સ: કર ચૂકવનારના નાણાંમાં જામીનગીરીઓનો ઉપયોગ કરવાની પહેલા કરારધારકો અને જોડીદારોની પર હેરકટ્સને લાદવો. બીજા શબ્દોમાં, તેવા કરારધરાકો જેમની પાસે એક $100 દાવો હોય તે તેઓના દાવાને ધટાડીને $80નો કરી શકે છે, જે $20ની ઇક્વીટીનું નિર્માણ કરે છે. આને પણ ઇક્વીટી અદલાબદલી માટેનું દેવું કહેવાય છે. આવું વારંવાર બેંકની નાદારી વખતે કરવામાં આવે છે, જ્યાં હાલના શેર ધારકોનો નાશ થઇ જાય છે અને કરાર ધારકો નવા શેર ધારકો બની જાય છે, તે સમજૂતી સાથે કે તે કંપનીની ખોટના ભારની પ્રક્રિયાને ઓછી કરવામાં સાથે રહેશે. આવું સામાન્ય ગીરોની સાથે કરવામાં આવ્યું, ઉદાહરણ માટે.[૧૭૨][૧૭૩]

નાઉરીલ રુબિની: રાષ્ટ્રીય નાદાર બેંકો.[૧૭૪] ઘરમાલિકોને મદદ કરવા અને ગીરોની બાકી રકમ ઓછી કરવા માટે, ધીરનારને એક શેર આપવો જેથી ભવિષ્યમાં ક્યારેય ઘરની કિંમત વધવાથી તે તેનો લાભ લઇ શકે.[૧૭૫]

આદીર ટર્નર: ઓગસ્ટ 2009ની એક ગોળટેબલ મુલાકાતના દરમિયાન પ્રોસ્પેક્ટ સામયિકમાં અદીર ટર્નરે નાણાકીય અદલ બદલના કરોને નવા વૈશ્વિક વિચારને તે ચેતવણીની સાથે સમર્થન કર્યું કે વધુ પડતા વળતરની ચૂકવણી કરવાવાળો સુજેલ નાણાકીય ક્ષેત્ર, સમાજ માટે ખુબ જ મોટો થઇ શકે છે.[૧૭૬] લોર્ડ ટર્નરના સૂચન મુજબ એક "ટોબીન કર" બનાવ્યું- આ નામની પાછળ અર્થશાસ્ત્રી જેમ્સ ટોબીનના નામ પરથી લેવામાં આવ્યું છે- જેમને નાણાકીય વહેવાર માટે વિશ્વભરમાં પરિવર્તન કરનાર તરીકે ગણવામાં આવે છે.[૧૭૭][૧૭૮][૧૭૯]

લેટ વોલ સ્ટ્રીટ પે ફોર ધ રેસ્ટોરેશન ઓફ મેન સ્ટ્રીટ બીલ - માત્ર USમાં જ (આંતરાષ્ટ્રિય રીતે નહી) - 2009, ડિસેમ્બર 3ના રોજ આ કાયદાને ઘડવા માટેનો પ્રસ્તાવ રજૂ કરાયો - યુનાઇટેડ સ્ટેટ્સ હાઉસ ઓફ રેપ્રિઝેન્ટટીવ વિધેયક અધિકૃત "એચ.આર. 4191: લેટ વોલ સ્ટ્રીટ પે ફોર ધ રેસ્ટોરેશન ઓફ મેન સ્ટ્રીટ એક્ટ ઓફ 2009 "[૧૮૦][૧૮૧] યોજના ના એક ભાગ એવો ઘડેલો કાયદા છે જે યુનાઇટેડ સ્ટેટ્સ હાઉસ ઓફ રેપ્રિઝેન્ટટીવને US નાણાકીય બજાર ("વોલ સ્ટ્રીટ")ની બાયંધરી વ્યવહારના અત્યંત નાના કરની આકરણી કરવામાં મદદ કરે છે. જો તે પસાર થઇ જાય, તો તે નાણાંના નિર્માણનો ઉપયોગ "મુખ્ય સ્ટ્રીટ"ને ફરથી સ્થાપવા માટે થઇ શકે. જે દિવસે તેને રજૂ કરવામાં આવ્યો, તેને 22 પ્રતિનિધિઓનો ટેકો મળ્યો.[૧૮૨]

વોલ્કર નિયમ - (USમાં) - જાન્યુઆરી 21, 2010ના રોજ પ્રમુખ બરાક ઓબામા દ્વારા તેને સ્વીકૃત કરવામાં આવ્યો. તેના હાર્દમાં, અવ્યવહારુ રોકણ કરી નાણાં બનાવતી બેંકો પર પ્રતિબંધ મૂકવાનો પ્રસ્તાવ USના અર્થશાસ્ત્રી પોલ વોલ્કર કર્યો હતો આ તેવી બેંકો માટે હતી જે તેમના ગ્રાહકોના હિતમાં ન હોય તેવે અવ્યવહારુ રોકાણો કરતી હતી.[૧૬૧] વોલ્કરની તેવી દલીલ હતી કે આવી અવ્યવહારુ પ્રવૃત્તિએ 2007-2010ની નાણાકીય કટોકટીમાં મહત્વનો ભાગ ભજવ્યો હતો.

- એપ્રિલ 21, 2010ના રોજ, IMF બેંકો પર બે પ્રકારના વૈશ્વિક કરનો પ્રસ્તાવ મૂક્યો: નાણાકીય પ્રવૃત્તિઓનો કરોમાં બે વિવિધતા હતી. આ સરળ વૃત્તાન્ત બેંકોના કુલ નફા પર એક સીધો કર હતો -- નુકશાનની ભરપાઇને બાદ કર્યાની પહેલા. "નાણાકીય સ્થિરતાનો ફાળો", શરૂઆતમાં એક સાફ દરે હોઇ શકે, આ ત્યારબાદ શિષ્ટ થઇ જેથી જોખમી વ્યાવસાયને વધુ ચૂકવી શકાય.[૧૮૩] બીજો, વધુ જટિલ કરના હેતુઓ સીઘી રીતે નફા અને ચૂકવણીમાં વધારો કરતી બેંક માટે છે.[૧૮૪]

લોકો પર અત્યાચાર: "પરપોટાનું યંત્ર" અને "વેમ્પાયર સ્કિવડ"

[ફેરફાર કરો]નાણાકીય કટોકટીના કારણે નાણાકીય મુદ્રણ અને પંડિતો દ્વારા તેવી ચોપડીઓ અને લેખો બહાર પડવા લાગી જેમાં આ વિચારો અંગે લોકોને ઉશ્કેરવામાં આવતા હોય. જેમાંથી સૌથી નોંધપાત્ર લેખો અને ચોપડીઓ હતી લેખક વિલિઅમ ગ્રેડેર, અર્થશાસ્ત્રી મિચેલ હડસન, લેખક અને અગાઉના કરાર વેચનાર મિચેલ લેવીસ, કોંગ્રેસના માણસ રોન પોલ, લેખક કેલવીન ફિલિપ્સ, અને રોલીંગ સ્ટોન રાષ્ટ્રીય ખબરપત્રી માટ્ટ તાઇબ્બી. વધુમાં, અનેક બ્લોગ્સેએ પણ અભૂતપૂર્વક વુદ્ધિનો અનુભવ કર્યો, જેમાં ધ બેસલાઇન સચેનરો દ્વારા જેમ્સ કવાક અને સીમોન જોન્હસન, ધ બિંગ પીક્ચર દ્વારા બેરી રીથોલ્ટ્ઝ, કેલ્યુલેટેડ રીસ્ક દ્વારા બિલ માકબ્રાઇડ અને જેરો હેડગે દ્વારા "ટાયલર ડુર્ડેન"નો સમાવેશ થાય છે.

મટ્ટ તાઇબી, ખાસ કરીને જુલાઇ 2009ના તેના લેખ વડે કટોકટીના જાણીતી સમજ અંગે એક વિભક્તિ મુદ્દાનું સર્જન કર્યું હતું તેમના લેખ, "ધ ગ્રેટ અમેરીકન બબલ મશીન હાઉ ગોલ્ડમન-સાચસ બ્લૂ અપ ધ ઇકોનોમી", માં તેમને ગોલ્ડમન સાચસનો આ પ્રકારે વર્ણન કર્યું છે "એક વિશાળ લોહી ચૂસનાર આઠપગી પ્રાણી માનવતાના ચહેરાની આસપાસ લપેટાઇને, કઠોર રીતે ગરદીને તેની લોહીની નળીને પૈસા જેવી સુંગધ આવતી કોઇપણ વસ્તુમાં નાખી રહ્યો છે." [૧૮૫]

આ પણ જુઓ

[ફેરફાર કરો]સંદર્ભો

[ફેરફાર કરો]- ↑ http://online.wsj.com/article/SB10001424052748703837004575013592466508822.html

- ↑ Rampell, Catherine (11 March 2009), 'Great Recession': A Brief Etymology, http://economix.blogs.nytimes.com/2009/03/11/great-recession-a-brief-etymology/

- ↑ થ્રી ટોપ ઇકોનોમીસ્ટ એગ્રી 2009 વર્સ્ટ ફાઇનાશીયલ ક્રાઇસીસ સીન્સ ગ્રેટ ડિપરેશન; ઇનક્રીજ ઇફ રાઇટ સ્ટેપ આર નોટ ટેકન. સંગ્રહિત ૨૦૧૦-૧૨-૧૧ ના રોજ વેબેક મશિન (2009-2-29). રોઇટર્સ રેટ્રાઇવડ 2009-9-30, ફ્રોમ બિઝનેસ વાયર ન્યૂઝ ડેટાબેઝ.

- ↑ "બ્રુકીંગ્રસ-નાણાકીય કટોકટી" (PDF). મૂળ (PDF) માંથી 2010-06-02 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ બેર્નાન્કે-ચાર પ્રશ્નો

- ↑ "ઓબામા-નિયમબદ્ધ ફરી કરેલ ભાષાણ જૂન 17, 2009". મૂળ માંથી 2012-06-07 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ રોયબીની-10 રીસ્ક ટુ ગ્લોબલ ગ્રોથ

- ↑ {1એનપીઆર ધ જાયન્ટ પૂલ ઓફ મની-એપ્રિલ 2009{/1}

- ↑ આઇએમએફ વર્લ્ડ ઇકોનોમિક આઉટલુક એપ્રિલ 2009

- ↑ ૧૦.૦ ૧૦.૧ "Declaration of G20". Whitehouse.gov. મેળવેલ 2009-02-27.

- ↑ "Episode 06292007". Bill Moyers Journal. 2007-06-29. PBShttp://www.pbs.org/moyers/journal/06292007/transcript5.html

|transcripturl=missing title (મદદ). Cite uses deprecated parameter|transcripturl=(મદદ); CS1 maint: discouraged parameter (link) - ↑ Lahart, Justin (2007-12-24). "Egg Cracks Differ In Housing, Finance Shells". WSJ.com. Wall Street Journal. મેળવેલ 2008-07-13.

- ↑ કોનફર થોમસ ફીલીપ્પોન: "નાણાકીય ઉદ્યોગનું ભવિષ્ય", ન્યૂ યોર્ક વિદ્યાપીઠ ખાતે નાણાકીય વિભાગનો ન્યૂ યોર્ક વિદ્યાપીઠની શિસ્ત શાળાનો વ્યાપાર [17]

- ↑ "President Bush's Address to Nation".

- ↑ બેર્નાન્કે-નાણાકીય કટોકટી અંગે ચાર પ્રશ્નો

- ↑ Krugman, Paul (March 2, 2009). "Revenge of the Glut". nytimes.com. New York Times.

- ↑ આઇએમએફ લોસ એસ્ટીમેટ

- ↑ ૧૮.૦ ૧૮.૧ ૧૮.૨ જેઇથનેર-સ્પીચ રીડ્યુસીંગ સીસ્ટમીક રીસ્ક ઇન અ ડાયનેમીક ફાઇનાસીયલ સિસ્ટમ

- ↑ ગ્રીનસ્પાન-વી નીડ અ બેટર કુશન અગેનસ્ટ રિસ્ક

- ↑ http://www.census.gov/const/uspriceann.pdf

- ↑ "CSI: credit crunch". 2008. મેળવેલ 2008-05-19. Text "Economist.com" ignored (મદદ)

- ↑ Ben Steverman and David Bogoslaw (October 18, 2008). "The Financial Crisis Blame Game - BusinessWeek". Businessweek.com. મેળવેલ 2008-10-24.

- ↑ "એનપીઆર-ધ જાયન્ટ પુલ ઓફ મની". મૂળ માંથી 2012-06-07 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ સીડીઓ એક્સપ્લેન્ડ

- ↑ પ્રોર્ટફોલીયો-સીડીઓ એક્સપેલન્ડ

- ↑ http://www2.standardandpoors.com/spf/pdf/index/CSHomePrice_Release_112555.pdf

- ↑ "Economist-A Helping Hand to Homeowners". Economist.com. 2008-10-23. મેળવેલ 2009-02-27.

- ↑ "U.S. FORECLOSURE ACTIVITY INCREASES 75 PERCENT IN 2007". RealtyTrac. 2008-01-29. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2008-06-06.

- ↑ "RealtyTrac Press Release 2008FY". Realtytrac.com. 2009-01-15. મૂળ માંથી 2012-07-17 પર સંગ્રહિત. મેળવેલ 2009-02-27.

- ↑ "MBA Survey". મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ "એમબીએ સર્વે-ક્યૂ3 2009". મૂળ માંથી 2012-06-07 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ "Federal Reserve Board: Monetary Policy and Open Market Operations". મૂળ માંથી 2001-04-13 પર સંગ્રહિત. મેળવેલ 2008-05-19.

- ↑ "The Wall Street Journal Online - Featured Article". 2008. મેળવેલ 2008-05-19.

- ↑ "Bernanke-The Global Saving Glut and U.S. Current Account Deficit". Federalreserve.gov. મેળવેલ 2009-02-27.

- ↑ "Chairman Ben S. Bernanke, At the Bundesbank Lecture, Berlin, Germany September 11, 2007: Global Imbalances: Recent Developments and Prospects". Federalreserve.gov. મેળવેલ 2009-05-03.

- ↑ ફેડ હિસ્ટ્રોરીકલ ડેટા-ફેડ ફન્ડ રેટ

- ↑ "નેશનલ રીવ્યૂ માસ્ટ્રોબટ્ટીસ્ટા". મૂળ માંથી 2009-02-21 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ સીએનએન-ધ બબલ ક્વેશ્ચન

- ↑ બિઝનેસ વીક- ઇઝ અ હાઉસીંગ બબલ અબાઉ ટુ બુર્સ્ટ?

- ↑ "Economist-When a Flow Becomes a Flood". Economist.com. 2009-01-22. મેળવેલ 2009-02-27.

- ↑ Roger C. Altman. "Altman-Foreign Affairs-The Great Crash of 2008". Foreignaffairs.org. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-02-27.

- ↑ "એફડીઆઇસી-ગાઇડન્સ ફોર સબપ્રાઇમ લેન્ડીંગ". મૂળ માંથી 2012-03-09 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ "How severe is subprime mess?". msnbc.com. Associated Press. 2007-03-13. મેળવેલ 2008-07-13.

- ↑ Ben S. Bernanke (2007-05-17). The Subprime Mortgage Market (Speech). Chicago, Illinois. મેળવેલ 2008-07-13.

- ↑ એનવાય ટાઇમ્સ-ધ રેકોનીંગ-એજન્સી 04 રુલ લેટ્સ બેંક્સ પીલ ઓન ડેબ્ટ

- ↑ એનવાયટી-ધ રેકકોનીંગ-પર્સ્યડ ટુ ટોક મોર રીસ્ક, ફન્નેઇ રિસર્ચ ટીપીંગ પોઇન્ટ

- ↑ હાર્વર્ડ રિપોર્ટ-સ્ટેટ ઓફ ધ નેશન્સ હાઉસીંગ 2008 રિપોર્ટ

- ↑ એનવાય ટાઇમ્સ- ધ રેકકોનીંગ- એજન્સી 04 રુલ લેટ્સ બેંક્સ પીલ ઓન ડેબ્ટ

- ↑ "સીકાગો ફેડરલ રિસર્વ લેટર ઓગસ્ટ 2007" (PDF). મૂળ (PDF) માંથી 2008-08-28 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ બેર્નાર્નકે-માર્ટગાગે ડેલીનક્યૂન્સીસ એન્ડ ફોરેસ્કોલસુર્સ મે 2008

- ↑ "માર્ટગાગે બેંકર્સ એસોશિયેશન- નેશનલ ડેલીક્વન્સી સર્વે". મૂળ માંથી 2013-11-15 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ http://www.aei.org/publications/filter.all,pubID.29047/pub_detail.asp સંગ્રહિત ૨૦૦૯-૦૪-૧૮ ના રોજ વેબેક મશિન વોટ ગોટ અસ હીયર? , ડિસેમ્બર 2008.]

- ↑ "વોટ ગોટ અસ હીયર? , ડિસેમ્બર 2008". મૂળ માંથી 2009-04-18 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ Holmes, Steven A. (September 30, 1999). "Fannie Mae Eases Credit To Aid Mortgage Lending". The New York Times. પૃષ્ઠ section C page 2. મેળવેલ 2009-03-08.

- ↑ "ધ કમ્યુનિટી રીઇનવેસ્ટમેન્ટ એક્ટ આફટર ફાઇનાસીયલ મોર્ડનાઇજેશન , એપ્રિલ 2000". મૂળ માંથી 2010-05-28 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ "રોબર્ટ ગોર્ડોન, ડીડ લીબેરલ્સ કોઝ ધ સબ-પ્રાઇમ ક્રાઇસીસ? , અમેરીકન પ્રોસ્પેક્ટ (એપ્રિલ. 7, 2008)". મૂળ માંથી 2012-06-07 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ પ્રાર્ટફોલિયા-મેચેલ લ્યૂઇસ- "ધ એન્ડ"-ડિસેમ્બર 2008

- ↑ કરુગમન-સીઆરઇએક્ટીવ ડેસ્ટ્રકશન-એનવાયટી કોન્સીન્સ ઓફ અ લીબેરલ બ્લોગ-જાન્યુઆરી 2010

- ↑ "Letter from the Comptroller of the Currency Regarding Predatory Lending". Banking.senate.gov. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ "BofA Modifies 64,000 Home Loans as Part of Predatory Lending Settlement | Debt Relief Blog". Thinkdebtrelief.com. 2009-05-25. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ ૬૧.૦ ૬૧.૧ ૬૧.૨ રોડ ટુ રુઇન: મોર્ટગાગે ફોર્ડ સ્કેન્ડલ બેરવીન[હંમેશ માટે મૃત કડી] મે 13, 2009 બાય અમેરીકન ન્યૂઝ પ્રોટેક્શન હોસ્ટડ બાય ધ રીયલ ન્યૂઝ

- ↑ "સ્ટીગલેટ્ઝ- કેપીટલીસ્ટ ફુલ". મૂળ માંથી 2012-06-22 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ Ekelund, Robert (2008-09-04). "More Awful Truths About Republicans". Ludwig von Mises Institute. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2008-09-07. Unknown parameter

|coauthors=ignored (|author=suggested) (મદદ) - ↑ "SEC Concedes Oversight Flaws".

- ↑ "The Reckoning".

- ↑ ૬૬.૦ ૬૬.૧ ૬૬.૨ ૬૬.૩ Krugman, Paul (2009). The Return of Depression Economics and the Crisis of 2008. W.W. Norton Company Limited. ISBN 978-0-393-07101-6.

- ↑ બ્લૂમબર્ગ-બેંક હીડન જર્ક મેનાક્સ $1 ટ્રિલિયન પુર્ગે

- ↑ બ્લૂમબર્ગ-સીટીગ્રુપ એસઆઈવી એકાઉન્ટીંગ થ્રુ ટુ ડિફેન્સ

- ↑ હેલેય, પોલ એમ. પોલ ક્રિષ્ના જી.: "ધ ફોલ ઓફ ઇર્નોન" - જર્નલ ઓફ ઇકોનોમીક પરપેક્ટીવ્સ, વોલ્યુમ 17, નંબર 2. (સ્પ્રિંગ 2003), p.13

- ↑ Greenspan, Alan (1997-02-21). Government regulation and derivative contracts (Speech). Coral Gables, FL. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-10-22. More than one of

|author=and|last=specified (મદદ) - ↑ Summers, Lawrence (1999-11). "Over-the-Counter Derivatives Markets and the Commodity Exchange Act: Report of The President's Working Group on Financial Markets" (PDF): 1. મૂળ (PDF) માંથી 2003-08-10 પર સંગ્રહિત. મેળવેલ 2009-07-20. Unknown parameter

|coauthors=ignored (|author=suggested) (મદદ); Cite journal requires|journal=(મદદ); Check date values in:|date=(મદદ) - ↑ ફોર્બસ-જેઇથનેર્સ પ્લાન ફોર ડીરેક્ટીવ

- ↑ ધ ઇકોનોમીસ્ટ-ડીરાઇવ્ટ-એ ન્યૂક્લીયર વીન્ટર?

- ↑ બીબીસી-બુફેટ ઓન ઇન્વેસમેન્ટ ટાઇમ બોમ્બ

- ↑ ૭૫.૦ ૭૫.૧ ગ્રીનસ્પામ કેનેડી રિપોર્ટ - ટેબલ 2

- ↑ ૭૬.૦ ૭૬.૧ ઇક્વીટી એક્ટાકશન - ચાર્ટ

- ↑ ૭૭.૦ ૭૭.૧ રોઇટર્સ-સ્પેન્ડીંગ બુસ્ટેડ બાય હોમ ઇક્વીટી લોન્સ

- ↑ ૭૮.૦ ૭૮.૧ ફોર્ચ્યુન-ધ $4ટ્રિલિયન હાઉસીંગ હેડએક

- ↑ "The End of the Affair". Economist. 2008-10-30. મેળવેલ 2009-02-27.

- ↑ એફટી-વુલ્ફ જાપાન્સ લેશન્સ

- ↑ "Agency's '04 Rule Let Banks Pile Up New Debt, and Risk".

- ↑ "AEI-The Last Trillion Dollar Commitment". Aei.org. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-02-27. અમેરીકન એન્ટરપ્રાઇઝ ઇન્સટીટ્યૂટ ઇઝ અ કનઝર્વેટીવ ઓર્ગેનાઇજેશન વીથ અ રાઇટ- ઓફ-સેન્ટર પોલીટકલ એજન્ડા.

- ↑ "Bloomberg-U.S. Considers Bringing Fannie & Freddie Onto Budget". Bloomberg.com. 2008-09-11. મેળવેલ 2009-02-27.

- ↑ એફટી માર્ટીન વુલ્ફ – રીફોર્મ ઓફ રેગ્લેશન એન્ડ ઇનસેન્ટીવ્સ

- ↑ "paulw's Blog | Talking Points Memo | The power of belief". Tpmcafe.talkingpointsmemo.com. 2009-03-02. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ "Bloomberg-Credit Swap Disclosure Obscures True Financial Risk". Bloomberg.com. 2008-11-06. મેળવેલ 2009-02-27.

- ↑ બિઝનેસ વીક- વુઝ વુ ઓન એઆઇજી લીસ્ટ ઓફ કાઉન્ટરપાર્ટીસ

- ↑ Regnier, Pat (2009-02-27). "New theories attempt to explain the financial crisis - Personal Finance blog - Money Magazine's More Money". Moneyfeatures.blogs.money.cnn.com. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ ૮૯.૦ ૮૯.૧ ૮૯.૨ Salmon, Felix (2009-02-23). "Recipe for Disaster: The Formula That Killed Wall Street". Wired Magazine (17.03). મેળવેલ 2009-03-08.

- ↑ ફ્લોયડ નોર્રીસ (2008). ન્યૂઝ એનાલીસીસ: અનઅધર ક્રાઇસીસ, અનઅધર ગેરેન્ટી , ધ ન્યૂયોર્ક ટાઇમ્સ, નવેમ્બર 24, 2008

- ↑ Soros, George (January 22, 2008). "The worst market crisis in 60 years". Financial Times. London, UK. મેળવેલ 2009-03-08.

- ↑ લાઇટ કરુડે ઓઇલ ચાર્ટ

- ↑ "મીસેસ ઇન્સ્ટીટ્યૂટ-ધ ઓઇલ પ્રાઇઝ બબલ". મૂળ માંથી 2009-04-09 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ એનર્જી માર્કેટ મનીપુલેશન એન્ડ ફેડરલ ઇનફોર્સમેન્ટ રેજીમ્સ

- ↑ "આર્કાઇવ ક .પિ". મૂળ સંગ્રહિત માંથી 2006-11-15 પર સંગ્રહિત. મેળવેલ 2006-11-15.

- ↑ "આર્કાઇવ ક .પિ" (PDF). મૂળ (PDF) માંથી 2004-11-08 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ "આર્કાઇવ ક .પિ". મૂળ માંથી 2010-05-23 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ "આર્કાઇવ ક .પિ". મૂળ માંથી 2010-05-12 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ http://news.bbc.co.uk/1/hi/business/7841417.stm

- ↑ http://www.proactiveinvestors.com.au/companies/news/5032/mincors-result-reflects-a-return-to-better-days-for-sulphide-nickel-5032.html

- ↑ "Samir AMIN". Ismea.org. 1996-08-22. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ Amin, Samir (2008-11-23). "Financial Collapse, Systemic Crisis?". Globalresearch.ca. મેળવેલ 2009-11-11.

- ↑ "The Financialization of Capital and the Crisis". Monthly Review. મેળવેલ 2009-11-11.

- ↑ Bogle, John (2005). The Battle for the Soul of Capitalism. Yale University Press. ISBN 978-0-300-11971-8.

- ↑ "બેટલ ફોર ધ સોલ ઓફ કેપીટાલીઝમ". મૂળ માંથી 2011-11-03 પર સંગ્રહિત. મેળવેલ 2021-12-24.

- ↑ Bezemer, Dirk J (June 2009). ""No One Saw This Coming": Understanding Financial Crisis Through Accounting Models". Munich Personal RePEc Archive. મેળવેલ 2009-10-23.

- ↑ "રીસેસન ઇન અમેરીકા," ધ ઇકોનોમીસ્ટ, નવેમ્બર 15, 2007.

- ↑ રીચાર્ડ બેર્નેરh, "પરફેક્ટ સ્ટ્રોમ ફોર ધ અમેરીકન કનસ્યૂમર," મોર્ગન સ્ટેનલી ગ્લોબલ ઇકોનોમીક ફોરમ, નવેમ્બર 12, 2007.

- ↑ કબીર ચીદ્દર, "ગોલ્ડમેન સી સબપ્રાઇમ કટીંગ $2 ટ્રિલિયન ઇન લેન્ડીંગ," બ્લૂમબેર્ગ.કોમ, નવેમ્બર 16, 2007.

- ↑ બિઝનેસવીક મેગેઝીન

- ↑ "Why Economists Failed to Predict the Financial Crisis - Knowledge@Wharton". Knowledge.wharton.upenn.edu. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ "ડૉ.ડુમ", બાય સ્ટેફેન મીથ્મ, ઓગસ્ટ 15, 2008, ન્યૂ યોર્ક ટાઇમ્સ મેગેજીન

- ↑ ઇમ્મા બોર્કકેસ, "હી ટોલ્ડ યસ સો," ધ ગાર્ડીયન જાન્યુઆરી 24, 2009.

- ↑ "આર્કાઇવ ક .પિ". મૂળ માંથી 2010-05-06 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ બ્લૂમબર્ગ-યુ.એસ. યુરોપીયન બેંક રાઇટડાઉન & લોસીસ-નવેમ્બર 5, 2009

- ↑ HM Treasury, Bank of England and Financial Services Authority (September 14, 2007). "News Release: Liquidity Support Facility for Northern Rock plc". મૂળ માંથી ઑક્ટોબર 14, 2008 પર સંગ્રહિત. મેળવેલ જુલાઈ 15, 2010. Check date values in:

|access-date=and|archive-date=(મદદ) - ↑ ૧૧૭.૦ ૧૧૭.૧ Roger C. Altman. "Altman - The Great Crash". Foreign Affairs. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-02-27.

- ↑ એનવાયટી-

- ↑ "3 યર ચાર્ટ" ટેડ સ્પ્રેર્ડ બ્લૂમબેર્ગ.કોમ "ઇન્વેસમેન્ટ ટૂલ્સ"

- ↑ એનવાયટી ધ રેકકુનીંગ- એસ ક્રાઇસીસ સ્પીર્લેડ, એલારામ લીડ ટુ એકશન

- ↑ રુયમ, ટોમ (ઓક્ટોબર 3, 2008) બુશ સાઇન $700 બિલયન બેલઆઉટ બિલ સંગ્રહિત ૨૦૦૯-૧૨-૦૨ ના રોજ વેબેક મશિન. એનપીઆર

- ↑ Search Site. "Nicole Gelinas-Can the Fed's Uncrunch Credit?". City-journal.org. મૂળ માંથી 2012-05-10 પર સંગ્રહિત. મેળવેલ 2009-02-27.

- ↑ "બ્રુક્રીંગ્સ ઇન્સટીટ્યૂટ – યુ.એસ. ફાઇનાસીયલ એન્ડ ઇકોનોમીક ક્રાઇસીસ જૂન 2009 પીડીએફ પેજ 14". મૂળ માંથી 2012-06-07 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ Roger C. Altman. "The Great Crash, 2008 - Roger C. Altman". Foreign Affairs. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-02-27.

- ↑ અમેરીકન વેલ્થ ડ્રોપ્સ $1.3 ટ્રિલિયન. સીએનએનમની.કોમ. જૂન 11, 2009

- ↑ ગવર્મેન્ટ સપાર્ટ ફોર ફાઇનાસીયલ એસેસ્ટ એન્ડ લાઇએબીલીટી એનાઉન્સ ઇન 2008 એન્ડ સુન ધેરઆફ્ટર ($ ઇન બિલિયન). સંગ્રહિત ૨૦૧૦-૦૫-૨૭ ના રોજ વેબેક મશિનપૃષ્ઠ 32. સંગ્રહિત ૨૦૧૦-૦૫-૨૭ ના રોજ વેબેક મશિનએફડીઆઇસી સુપરવીઝનરી ઇનસાઇટ પબ્લિકેશન. સંગ્રહિત ૨૦૧૦-૦૫-૨૭ ના રોજ વેબેક મશિનસમર 2009. સંગ્રહિત ૨૦૧૦-૦૫-૨૭ ના રોજ વેબેક મશિન

- ↑ Baker, Dean (November 29, 2008). "It's Not the Credit Crisis, Damn It!". મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-03-08.

- ↑ Uchitelle, Louis (September 18, 2008). "Pain Spreads as Credit Vise Grows Tighter". The New York Times. પૃષ્ઠ A1. મેળવેલ 2009-03-08.

- ↑ "લેહમન ફાઇલ્સ ફોર બેંકકર્પ્ટસી; મેરીલ્લ ઇઝ સોલ્ડ" આર્ટીકલ બાય એન્ડૂઝ રોઝ સોર્કીન ઇન ધ ન્યૂ યોર્ક ટાઇમ્સ સપ્ટેમ્બર 14, 2008

- ↑ "લલોયર્ડ બેંક ઇન ડીસકસીંગ પરચેઝ ઓફ બ્રિટીશ લેન્ડર" આર્ટીકલ બાય જુલીયા વેર્ડીગીરે ઇન The ન્યૂ યોર્ક ટાઇમ્સ સપ્ટેમ્બર 17, 2008

- ↑ Norris, Floyd (2008-10-24). "United Panic". The New York Times. મેળવેલ 2008-10-24. Cite has empty unknown parameter:

|coauthors=(મદદ) - ↑ સેન્ટરલ બેંક્સ એક્ટ ટુ ક્લેમ માર્કેટ સંગ્રહિત ૨૦૦૯-૧૧-૨૫ ના રોજ વેબેક મશિન, ધ ફાઇનાસીયલ ટાઇમ્સ , સપ્ટેમ્બર 18, 2008

- ↑ Landler, Mark (2008-10-23). "West Is in Talks on Credit to Aid Poorer Nations". The New York Times. મેળવેલ 2008-10-24. Cite has empty unknown parameter:

|coauthors=(મદદ) - ↑ Fackler, Martin (2008-10-23). "Trouble Without Borders". The New York Times. મેળવેલ 2008-10-24. Cite has empty unknown parameter:

|coauthors=(મદદ) - ↑ Goodman, Peter S. (September 26, 2008). "Credit Enters a Lockdown". The New York Times. પૃષ્ઠ A1. મેળવેલ 2009-03-08.

- ↑ Cho, David; Appelbaum, Binyamin (2008-10-07). "Unfolding Worldwide Turmoil Could Reverse Years of Prosperity". The Washington Post. પૃષ્ઠ A01. મેળવેલ 2009-03-08.

- ↑ સીન્સ 1934, એફડીઆઇસી હેઝ ક્લોઝ્ડ મોર ધેન 3,500 બેંક્સ. મોર ધેન 82% ફ્લેડ ડ્યુરીંગ ધ સેવીંગ-એન્ડ લોન કાઇસીસ (ચાર્ટ)."Bank on this: bank failures will rise in next year". Associated Press. 2008-10-05.

- ↑ યુબીએસ એજી. "રીસેસન". ધેર ઇઝ નો આલ્ટનેટીવ. ડેલી રાઉન્ડઅપ ફોર 2008-10-06. રેટ્રીઇવડ 2008-10-12. 'ગ્લોબલ ગ્રોથ એટ 2.2% યુય (પ્રીવીયસલી 2.8%) ધ આઇએમએફ બ્રાન્ડસ 2.5% યોય અ "રીસેશન".' 'ગ્લોબલ કોલેપ્સ ઇઝ ઇનએવીટેબલ... એટ લીસ્ટ ટુ યર્સ બીફોર વી કેન ટોક ઓફ અ નાર્મલાઝેશન ઇન ઇકોનોમી એક્ટીવીટી'

- ↑ યુબીએસ એજી. અ પ્લાન ટુ સેવ ધ વર્લ્ડ. ડેલી રાઉન્ડઅપ ફોર 2008-10-09. મેળવ્યું 2008-12-13. "ધ એક્શન યસ્ટરડે કેન નોટ સ્ટોપ અ સીંગનીફીકન્ટ ઇકોનોમી ડાઉનટર્ન."

- ↑ યુબીએસ એજી. યુબીએસ એજી. ડેલી રાઉન્ડઅપ ફોર 2008-10-09. રીટ્રાઇવર્ડ 2008-10-17. "સોર્ટ બાય હીસ્ટોરીકલ સ્ટાન્ડર્ડ"

- ↑ "Cracks in the crust". The Economist. મેળવેલ 2009-11-11.

- ↑ યુબીએસ એજી.ધ આઇએમએફ ઇન માર્ચ,ફોરકાસ્ટ ધેટ ઇટ વુડ બી ધ ફસ્ટ ઓકેશન સીન્સ ધ ગ્રેટ ડીપ્રેશન ધેટ ધ વર્લ્ડ ઇકોનોમી એઝ અ વોલ વુડ કોન્ટ્રક્ટ. બી અફરેડ. બી વેરી અફરેડ. ડેલી રાઉન્ડઅપ ફોર 2008-10-31. સુધારો 2008-12-30. "નેગેટીવ ગ્રોથ ઇન 2009 ફોર ધ યુએસ, યુકે, યુરો એરિયા. જાપાન ઇઝ ધ ફાસ્ટેસ્ટ ગ્રોઇંગ જી7 ઇકોનોમી એટ 0.1% ગ્રોથ, ફોલોડ ક્લોઝ બીહાઇન્ડ બાય કેનેડા વીથ .098% ગ્રોથ. ગ્લોબલ ગ્રોથ ઇન 2009 ફોરકાસ્ટ એટ 1.3%."

- ↑ "Untold Stories: Latvia: Sobering Lessons in Unregulated Lending". Pulitzercenter.typepad.com. 2009-05-18. મૂળ સંગ્રહિત માંથી 2009-05-21 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ "બ્રુકીંગ્સ-બેઇલી એન્ડ ઇલ્લીઓટ-ધ યુ.એસ. ફાઇનાસીયલ એન્ડ ઇકોનોમીક ક્રાઇસીસ-જૂન 2009". મૂળ માંથી 2012-06-07 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ ડીર્ક વેલ્લીમ ટે વેલ્ડે(2009) બ્રીઇફીંગ પેપર 54 - ગ્લોબલ ફાઇનાસીકલ ક્રાઇસીસ એન્ડ ડેવલોપીંગ: કન્ટીઝ ટોકીંગ સ્ટોક, ટોકીંગ એક્શન[હંમેશ માટે મૃત કડી]. લંડન: ઓવરસીસ ડેવલોપમેન્ટ ઇનસ્ટીટ્યૂટ

- ↑ ફોલોઇંગ ક્રાઇસીસ, અરબ વર્લ્ડ લોસ $3 ટ્રિલિયન [હંમેશ માટે મૃત કડી]

- ↑ અનએમપ્લોયમેન્ટ ઇન અરબ વર્લ્ડ ઇઝ અ 'ટાઇમ બોમ્બ'[હંમેશ માટે મૃત કડી]

- ↑ યુએન રિપોર્ટ ડ્રોપ ઇન ફોરેન ઇનવેસમેન્ટ ઇન મીડઇસ્ટ-2008[હંમેશ માટે મૃત કડી]

- ↑ વર્લ્ડ બેંક પ્રેડીક્ટ્સ થ્રુ યર્સ ફોર અરબ સ્ટેટ્સ[હંમેશ માટે મૃત કડી]

- ↑ "રિસેશન કોસ્ટ અરબ બેંક્સ $4બી". મૂળ માંથી 2010-03-04 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ બીઆઇએ પ્રેસ રિલિઝ

- ↑ બીએલએસ-હીસ્ટ્રોરીકલ અનએપ્લોયમેન્ટ રેટ ટેબલ

- ↑ બિઝનેસ વીક-એનએપ્લોયમેન્ટ લોસ વીથ હવર એન્ડ વેગ ક્ટ્સ

- ↑ FOMC Statement June 24, 2009

- ↑ Minutes of the FOMC April 2009

- ↑ "BBC - Stimulus Package 2009". BBC News. 2009-02-14. મેળવેલ 2009-02-27.

- ↑ "Remarks of the President on Regulatory Reform | The White House". Whitehouse.gov. 2009-06-17. મૂળ માંથી 2012-06-07 પર સંગ્રહિત. મેળવેલ 2009-11-11.

- ↑ વોશિગ્ટન પોસ્ટ- જેઇથનેર & સુમર્સ – અ ન્યૂ ફાઇનાસીયલ ફાઉન્ડેશન

- ↑ ટ્રેસરી ડિપાર્ટમેન્ટ રિપોર્ટ – ફાઇનાસીયલ રેગ્યુલેટરી રીફોર્મ

- ↑ Glass-Steagall vs. the Volcker Rule, http://economix.blogs.nytimes.com/2010/01/22/glass-steagall-vs-the-volcker-rule/, retrieved 2010-01-27

- ↑ ૧૬૧.૦ ૧૬૧.૧ David Cho, and Binyamin Appelbaum (January 22). "Obama's 'Volcker Rule' shifts power away from Geithner". The Washington Post. મેળવેલ 13 February 2010. Check date values in:

|date=(મદદ) - ↑ "Bernanke Remarks". Federalreserve.gov. 2008-12-01. મેળવેલ 2009-02-27.

- ↑ "Stigliz Recommendations".

- ↑ "સ્ટીગલેટ્ઝ – વેનીટી ફેર – કેપીલીસ્ટ ફુલ્સ". મૂળ માંથી 2012-06-22 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ ગ્રીનસ્પાન-વી નીડ અ બેટર કુશન અગેન્સ્ટ રીસ્ક

- ↑ વોર્નર બુફેટ-2008 શેરહોલ્ડર્સ લેટર સમરી

- ↑ ડેનાલ્લો-વી મોર્ડનાઇઝ અવરસ્લેવ્સ ઇનટુ ધીસ આઇસ એઝ

- ↑ ધ ઇકોનોમીસ્ટ-રાજન-સાયકલ પ્રુફ રેગ્યુલેશન

- ↑ "વીઓએક્સ-પાર્ટ્સ-રીસ્ક, રીવોર્ડ એન્ડ રિસપોન્સીબીલીટી: ધ ફાઇનાસીઅલ સેક્ટર એન્ડ સોસાયટી". મૂળ માંથી 2012-05-31 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ અલોન રાવીવ, બેંક સ્ટેબીલીટી એન્ડ માર્કેટ ડીસીપ્લીન: ડેબ્ટ-ફોર-ઇક્વીટી સ્વેપ વર્સીસ સબઓર્ડીનેટ નોટ્સ

- ↑ "PIMCO-Lessons from the Crisis". Pimco.com. 2008-11-26. મૂળ માંથી 2018-12-25 પર સંગ્રહિત. મેળવેલ 2009-02-27.

- ↑ જેફરી સુચેસ-અવર વોલ સ્ટ્રીટ બેસ્કોટ્ડ પબ્લિક પોલીસી

- ↑ એફટી-ફેર્ગુસન-બેયોન્ડ ધ એઝ ઓફ લીવરેજ

- ↑ "રોબીની-ચાર્લી રોઝ ઇન્ટવ્યુ". મૂળ માંથી 2013-04-01 પર સંગ્રહિત. મેળવેલ 2010-07-15.

- ↑ "રીસ્ક ટુ ગ્લોબલ ગ્રોથ". મૂળ સંગ્રહિત માંથી 2012-09-18 પર સંગ્રહિત. મેળવેલ 2012-09-18.